Curve Finance (CRV) là gì Và Triển Vọng Của Token CRV Như Thế Nào?

UniSwap và SushiSwap đã rất nổi tiếng trên thị trường về dự án thuộc AMM. Trong lĩnh vực này cũng có một cái tên rất đáng lưu ý là Curve Finance. Curve Finance ra đời sau 2 nền tảng trên tuy nhiên cũng đã có chỗ đứng nhất định. Chúng ta cùng tìm hiểu xem vị tân binh này có điểm gì mà có thể cạnh tranh mạnh mẽ như vậy trên thị trường, kể cả với các cựu binh lớn như UniSwap và SushiSwap nhé.

1. Curve Finance là gì?

Xem biểu đồ giá CurveUSD mới nhất trên Mitrade

Giao Dịch Ngay > >

Curve Finance là một dự án phát triển sàn giao dịch phi tập trung (decentrailized exchange – DEX) dựa trên cơ chế nhà tạo lập thị trường tự động (automated market maker – AMM) chạy trên Ethereum. Curve Finance được chính thức ra đời từ 01/2020 bởi cha đẻ là một tiến sĩ vật lý tên Michael Egorov và sớm trở nên rất nổi trội trong lĩnh vực DeFi, mặc dù trước đó thị trường đã xuất hiện UniSwap với tính năng khá tương tự.

Curve Finance được thiết kế với mục đích để giao dịch hoán đổi stable coins với chi phí (fees) và độ trượt giá (slippage) thấp. Stable Coins được giao dịch trên Curve Finance chủ yếu là các đồng được neo giá vào dollar (pegged stable coins), ví dụ như USDC, UST, DAI…

2. Đội ngũ phát triển dự án

Một cách chính thức thì không có nhiều thông tin về Curve Finance team được công bố chính thức và đầy đủ. Thành viên rõ ràng nhất là nhà sáng lập Michael Egorov. Trước khi khai sinh ra Curve Finance, ông có bằng tiến sĩ vật lý tại Trường Swinburne University of Technology, đã từng làm software engineer tại LinkedIn và CTO tại NuCypher (một blockchain infrastructure nhằm tạo layer bảo mật cho các blockchain).

Các thành viên còn lại của Curve có rất ít thông tin và nguồn đề cập, tuy nhiên thông qua một vài cuộc phỏng vấn thì tạm thời có ít nhất 5 thành viên khác tham gia dự án này. Trong đó có Ben Hauser và Angel Angelov với vị trí developers và 3 người khác với vị trí quản lý cộng đồng (community managers). Ben Hauser là cộng tác viên của Vyper – đơn vị phát triển khung kiểm nghiệm (testing framework) cho Ethereum.

3. Phương thức hoạt động

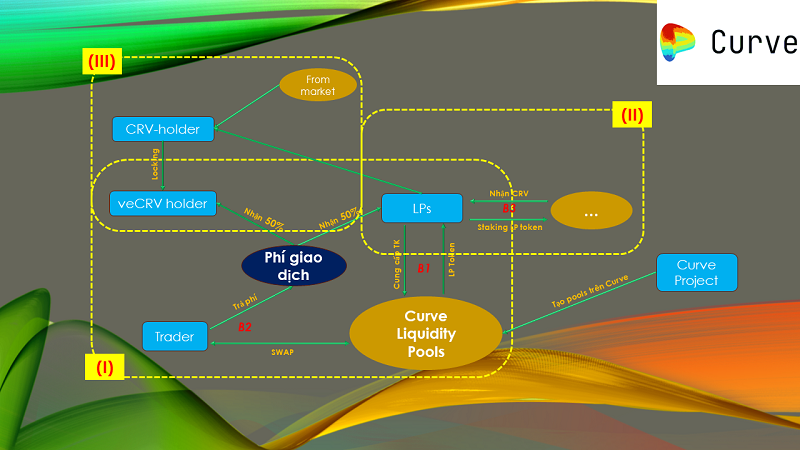

Phần sau của bài viết sẽ có nhiều khái niệm và các quy trình nhỏ liên quan đến hoạt động của Curve, sơ đồ sau mô tả các vận hành chung của toàn bộ dự án để bạn đọc có thể theo dõi các phần sau 1 cách có hệ thống cũng như trực quan hơn. Một số thuật ngữ liên quan đến sơ đồ:

⭐️ CRV: native token của dự án Curve Finance.

⭐️ CRV holder: người nắm giữ token CRV.

⭐️ veCRV holder: CRV holder có thể lock các token của mình để nhận về veCRV để thực hiện một số quyền nhất định trong dự án (chia lợi nhuận, voting…).

⭐️ LPs - liquidity provider: là người cung cấp thanh khoản cho các hồ thanh khoản.

Hình 1: Sơ đồ quy trình về phương thức hoạt động của Curve Finance (Mitrade tổng hợp)

Phần cơ chế hoạt động chính của mục này mô tả phần quy trình được đóng trong khung nét đứt màu vàng (I).

Curve Finance dựa trên cơ chế AMM – một loại giao thức của thị trường phi tập trung. Thay vì dùng sổ lệnh (order book) để xác định giá cả dựa trên giá chào mua và chào bán của thành viên thị trường. Tài sản trên AMM được định giá dựa trên thuật toán (algorithm) riêng của từng AMM. Điều này giúp cho các tài sản có thể được giao dịch thông qua hồ thanh khoản (liquidity pool) thay vì bắt buộc phải có người mua và người bán tham gia đồng thời như thị trường thông thường (các bạn có thể tham khảo thêm về hình thức hoạt động của liquidity pool tại đây).

AMMs còn được xem như peer-to-contract (P2C). Người dùng khi này sẽ cung cấp thanh khoản cho các hồ thanh khoản bằng tài sản/tokens của mình, sau đó các tokens này sẽ được xác định giá thông qua thuật toán (hoặc công thức). Đối với Curve Finance, bất kỳ người dùng nào sở hữu token ERC-20 thì đều có thể trở thành người cung cấp thanh khoản (Liquidity Providers – LP) cho các liquidity pools. LPs sẽ được nhận một khoản phí thưởng cho việc cung cấp thanh khoản.

Bước 1: các LPs thực hiện cung cấp thanh khoản bằng cách bỏ tài sản vào các hồ thanh khoản của Curve, tương ứng với số lượng tài sản bỏ vào thì các LPs sẽ nhận về LP token. LP tokens là một loại mã thông báo mà khi các LPs đặt tài sản của họ vào DEX (hoặc AMM) thì họ sẽ nhận được về nhằm đại diện cho quyền sở hứu của họ trong pools. Mã này có thể được dùng cho nhiều mục đích khác nhau như cho vay, chuyển tiền, yield farming…

Bước 2: sau khi các liquidity pools đã được cung cấp thanh khoản, các traders của thị trường có thể thực hiện swap các tài sản trong pools (ở đây là các stable coin). Và khi traders thực hiện các giao dịch thì họ sẽ phải trả phí cho việc này – mức phí hiện nay là 0.04% - và khoản này sẽ được chia đôi cho các LPs và các nhà nắm giữ token veCRV (sẽ giải thích ở phần CRV token).

Bước 3: nếu không muốn chỉ dừng lại ở việc nhận 0.02% phí giao dịch ở Bước 2 thì các LPs có thể sử dụng LP token để đi staking và hưởng thêm CRV token như một khoản Incentive (tham khảo thêm tại Curve DAO: Liquidity Gauges and Minting CRV)

4. So sánh Curve Finance với Uniswap

Uniswap đã tồn tại trước đó, vậy thì tại sao Curve vẫn có thể tồn tại và được chú ý? Điều gì làm cho Curve khác biệt so với Uniswap mặc dù có thể được coi là cùng một “gốc” về ý tưởng và cơ chế?

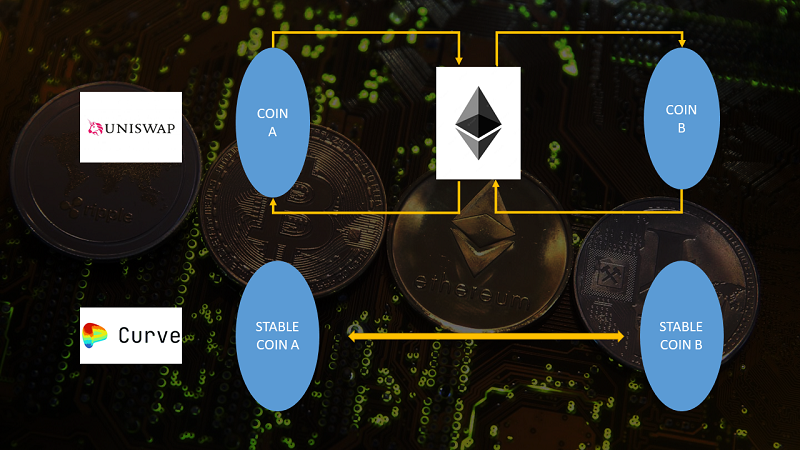

Thuật toán của Uniswap được viết dựa trên cơ sở tối ưu hóa thanh khoản (maximize liquidity). Ngoài ra Uniswap giao dịch thông qua đồng ETH, do đó việc swap 2 đồng coi yêu cầu phải phát sinh 2 giao dịch. Ví dụ khi giao dịch hoán đổi từ USDC sang DAI thì phải thực hiện đổi từ USDC sang ETH, sau đó thì từ ETH sang DAI (hoặc ngược lại). Do đó giao dịch qua Uniswap sẽ tốn nhiều chi phí hơn.

Khác với Uniswap có thể thực hiện hoán đổi bất kỳ token ERC-20 nào miễn là nó có thanh khoản, Curve chỉ giao dịch stable coin và dựa trên cơ sở thuật toán tối thiểu hóa độ trượt của giá (minimize slippage). Hơn nữa, giao dịch hoán đổi trên Curve là hoán đổi trực tiếp: ví dụ USDC trực tiếp hoán đổi với DAI mà không thông qua 1 đồng khác. Do đó chi phí thực hiện hoán đổi qua Curve cũng rẻ hơn (nhưng chỉ áp dụng được cho stable coins). Chi phí này sẽ càng rẻ hơn nếu lượng giao dịch/người dùng nền tảng này tăng thêm.

Hình: Cơ chế hoán đổi coins cuả Uniswap và Curve (Mitrade tổng hợp)

5. Đặc điểm nổi bật của dự án Curve Finance

5.1 Giảm slippage

Như đã có đề cập sơ ở các phần trên, Curve Finance đã rất thành công khi tạo ra một thị trường giao dịch với slippage rất thấp, tiết kiệm chi phí giao dịch…nhờ vào:

☀️ Tập trung vào nhóm stablecoins.

☀️ Sử dụng thuật toán để tối ưu chi phí thay vì tối ưu thanh khoản như Uniswap. Nội dung về thuật toán tương đối phức tạp về tính kỹ thuật và học thuật. Phần tiếp theo của Slippage trong bài này chỉ giới thiệu sơ lược về kết quả của thuật toán.

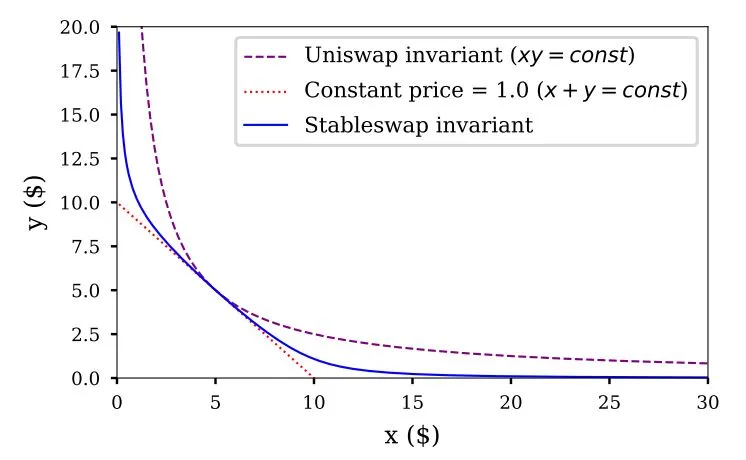

Đồ thị bên dưới cho thấy cho thấy slippage của Curve nhỏ hơn nhiều so với Uniswap. Cụ thể:

• x và y là khối lượng của cặp tài sản nào đó trong liquidity pool các cặp tài sản trong liquidity pool. Đường thẳng có hệ số góc = 1 (y = x) thể hiện zero-slippage (không xuất hiện slippage);

• Kết quả thuật toán cho thấy Curve cho ra một vùng trùng/sát với đường constant rộng hơn nhiều so với của Uniswap. Khi vượt ra khỏi vùng thanh khoản này thì slippage của Curve cũng sẽ dần lớn hơn (khoảng cách giữa đường màu xanh và đường của constant price), tuy nhiên khoảng cách này vẫn thấp hơn so với Uniswap.

Đồ thị: So sánh độ slippage giữa Uniswap và Curve (Stableswap) (Nguồn: Medium)

5.2 Lending pool

Đây là một tính năng được Curve chú trọng phát triển ngay từ những ngày đầu tiên và quy trình thực hiện cũng tương đối đơn giản và dễ hiểu. Các LPs bỏ thanh khoản vào các lending pool trên Curve (ví dụ ở đây là nền tảng cho vay Compound). Sau đó Curve sẽ chuyển các tài sản này đến Compound để thực hiện cho vay. Sau một thời gian, khoản cho vay này sẽ trả về LPs một khoản tiền lãi.

Ngoài lãi cho vay, các LPs còn có thể nhận được các khoản incentives CRV từ dự án bình thường như việc cung cấp thanh khoản vào các hồ thanh khoản hoặc trade tiếp các cặp đã bỏ vào pool.

Sơ đồ quy trình cho vay trên Curve (Nguồn: Mitrade tổng hợp)

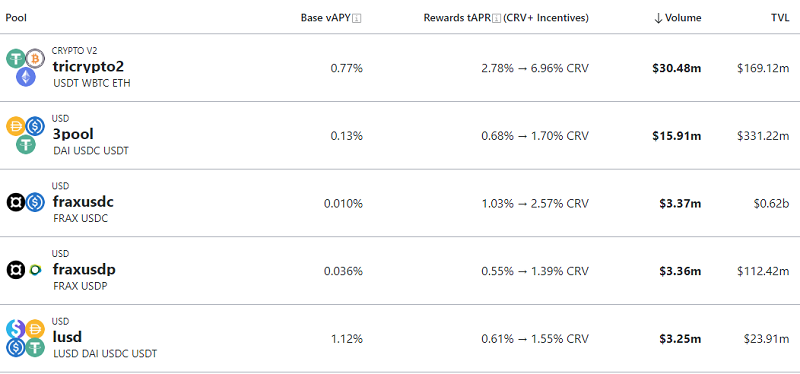

5.3 Metapool

Có một khái niệm đáng chú ý nữa trong Curve là metapools. Đây là khi 1 token được ghép với một pools có sẵn khác (base pools) để tạo ra một pool mới. Ví dụ như hình ảnh sau trên Curve: hiện có một base pool là 3pool bao gồm 3 coins là DAI, USDC và USDT đã có sẵn.

Giả sử chúng ta chọn USDP để gộp lại với 3pool để tạo ra một metapool với 4 loại token là USDP, USDC, UST và DAI. Sau đó thì người dùng có thể giao dịch swap USDP với 1 trong 3 loại còn lại trong 3pool. Phương thức này giúp cho việc tăng thanh khoản đối với một số stable coin có thanh khoản không được tốt so với các coin còn lại – ví dụ ở đây là USDP.

6. Token CRVcủa dự án Curve Finance là gì?

6.1 Khái niệm Token CRV

CRV là native token của Curve Finance. Cũng giống như một số dự án khác, CRV được tạo ra với mục đích quản trị, tạo cấu trúc incentive và một mục đích đặc biệt nữa là boosting.

Quản trị - Governance (Voting)

Một khi CRV đã được khóa thì người nắm giữ CRV sẽ được nhận về veCRV (viết tắt của vote escrowed CRV) – tạm dịch là CRV được ký quỹ để tham gia bỏ phiếu. Khi đó thì veCRV holders sẽ được quyền tham gia bỏ phiếu cho các đề xuất trên DAO và các tham số (parameters) của pools. Khi (các) người dùng đạt được mức 2,500 veCRV thì có thể tạo ra một đề xuất đề thực hiện bỏ phiếu.

Tạo incentive (Staking và boosting)

Người sở hữu CRV có thể staking CRV token để nhận về phí giao dịch từ Curve. Khi các traders thực hiện swap trên nền tảng Curve thì sẽ mất 0.04% phí, một nửa trong số này sẽ được mua CRV và phân phối lại cho các veCRV holders như một phần thưởng cho việc tham gia Curve Finance.

Một điều đặc biệt nữa của CRV là cơ chế boosting. Đây là việc Curve sẽ tăng phần thưởng CRV token cho người nắm giữ veCRV nếu họ cũng đồng thời cung cấp thanh khoản cho các pools trên Curve lên đến 2.5 lần, đây là tính năng hiện chưa có trên các nền tảng khác như Uni hay Sushi.

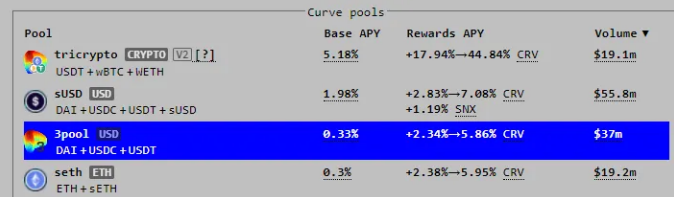

Hình bên dưới thể hiện lợi ích lớn của người vừa nắm giữ veCRV vừa cung cấp thanh khoản cho các pool. Ví dụ như pool tricryto2 thì việc cung cấp thanh khoản mang về khoản thưởng là 2.79% thì nếu nắm giữ thêm veCRV ở một mức nào đó thì khoản thưởng này lên tới 6.96% (2.5 lần) – tương tự với các pool khác.

Bảng: thông tin các pool và incentives trên Curve (Nguồn: Curve.fi)

6.2 Tokenomics của CRV

Tokenomics là từ kết hợp của token và economics, một cách đơn giản thì từ này đề cập đến mối liên hệ giữa dự án/token dưới góc nhìn kinh tế - cụ thể là cách mà giá của token bị tác động. Trước khi đi vào sâu hơn nội dung thì chúng ta cần nhớ lại khái niệm về veCRV token đã được để cập rải rác trong bài đọc này.

CRV có 3 mục đích chính là quản trị (voting), hưởng phí giao dịch (staking) và boost phần thưởng được nhận nếu vừa nắm giữ token vừa cung cấp thanh khoản cho Curve. Tuy nhiên để thực hiện được cả 3 quyền trên thì Curve yêu cầu người dùng phải lock CRV token để lấy về veCRV, với thời gian lock tối thiểu 1 tuần và tối đa 4 năm và nguyên tắc là lock càng lâu thì được nhận càng nhiều veCRV. Ví dụ như lock 1,000 CRV trong 4 năm thì nhận về 1,000 veCRV, trong khi lock 1,000 CRV trong 1 năm chỉ nhận về 250 veCRV. Đây là cơ chế khá công bằng khi chia quyền lợi nhiều cho người chấp nhận ở lại lâu với dự án.

Quay lại Hình 1 về sơ đồ hoạt động chung (quy trình nhỏ II), bên cạnh các LPs thì veCRV holders cũng được hưởng 50% phí giao dịch được trả bởi các traders. Nói cách khác, bất kể phí giao dịch swap nào phát sinh, veCRV holders đều được chia sẻ từ nền tảng.

Tokenomics cuối cùng liên quan đến cơ chế boosting khi nó giúp tăng nhu cầu mua CRV (đặc biệt là các LPs), tăng nhu cầu staking CRV để nhận về veCRV, từ đó tăng thanh khoản cho tất cả các pools trên Curve – đúng như tên gọi của nó “boosting”.

6.3 Phân bổ token (Allocation)

CRV có tổng nguồn cung là 3.03 tỷ tokens sẽ được phân bổ như sau:

Stt | Đối tượng | Tỷ lệ | Ghi chú |

1 | Các LPs | 62% | |

2 | Các shareholders (bao gồm cả team và investors). | 30% | Vesting từ 2 – 4 năm. |

3 | Nhân viên | 3% | Vesting 2 năm |

4 | Dự trữ (community reserve) | 5% | |

Tổng | 100% | ||

Bảng tỷ lệ phân bổ cho toàn bộ dự án (Nguồn: Curve)

Tại thời điểm ban đầu khi phát hành dự án thì có khoảng 43% tổng cung (~1.3 tỷ tokens) được phân bổ.

Stt | Đối tượng | Tỷ lệ | Ghi chú |

1 | Các LPs | 62% | |

2 | Các shareholders (bao gồm cả team và investors). | 30% | Vesting từ 2 – 4 năm. |

3 | Nhân viên | 3% | Vesting 2 năm |

4 | Dự trữ (community reserve) | 5% | |

Tổng | 100% | ||

Bảng tỷ lệ phân bổ tại thời điểm bắt đầu (Nguồn: Curve)

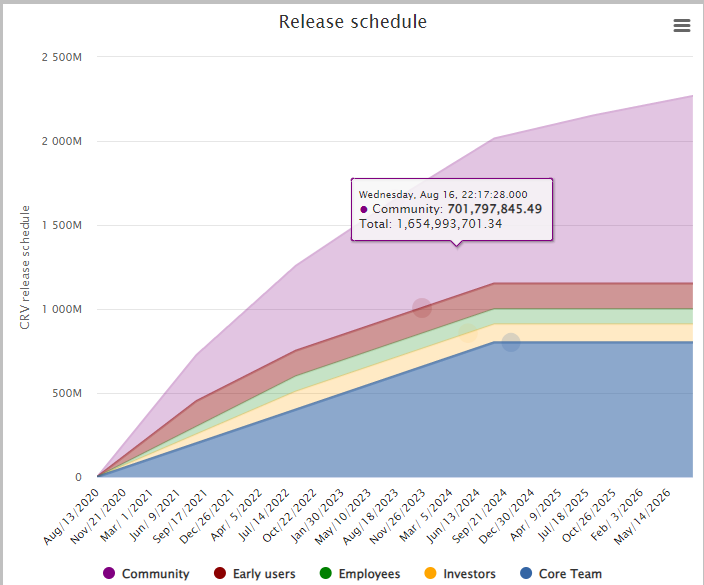

Toàn bộ CRV tokens dự kiến sẽ được phân bổ hết toàn bộ vào khoảng giữa năm 2026 theo lịch.

Hình kế hoạch phân bổ CRV token (Nguồn: Curve)

Hằng tuần, có khoảng 5,000 CRV incentives sẽ được phẩn bổ cho các pools và được trả ngược lại cho các LPs. Tỷ lệ chia do DAO quyết định theo cơ chế voting và được cập nhật hàng tuần.

6.4 Diễn biến giá CRV trong thời gian qua

Giá CRV vẫn chịu chung số phận với thị trường crypto khi có xu hướng chung là giảm mạnh trong thời gian hơn 2 năm qua. Tuy nhiên có một điểm đáng lưu ý là thời gian đầu CRV token thưởng cho các LPs rất lớn trong khi lúc đó cũng chưa có nhiều ứng dụng của CRV nên đã góp phần cho sự rớt giá khá thê thảm của CRV (khoảng hơn 20 lần từ đỉnh ~6$ xuống đáy ~0.4$).

Biểu đồ giá CRV (Nguồn CoinMarketCap)

Giá CRV thời gian gần đây dường như cũng có phản ứng với tin tức CEO kiêm Founder liên quan đến tranh chấp pháp lý, giá CRV đã có lúc giảm khá bất ngờ và sâu vào ngày 10/06/2023, tuy nhiên sau đó đã hồi phục lại tương đối sau hơn 2 tuần.

Biểu đồ giá CRV 1 tháng gần nhất (Nguồn CoinMarketCap)

Giá CRV nhìn chung đã giảm rất sâu và được tích lũy ở mức thấp trong một thời gian dài. Do đó, nếu có cái nhìn tích cực về tiềm năng của dự án thì thời điểm này cũng khá thích hợp với việc đầu tư dài hạn token này.

7. Ưu/nhược điểm của Token CRV và một số lưu ý

• Ưu điểm

✔️Curve rất tập trung vào một thị trường nhỏ là Stable coins thay vì tất cả ERC-20 tokens như Uniswap, do đó Curve phát triển rất nhanh nhờ tận dụng vào các lợi thế vốn có của mình liên quan đến phí thấp (như đã đề cập) và giảm thiểu rủi ro mất giá trị của tài sản (impairment loss).

✔️Sản phẩm của Curve khá đa dạng và thỏa mãn phần lớn nhu cầu cho thị trường hiện tại (lending, meta pools, liquidity providing…). Ngoài ra còn có một số tính năng rất đặc biệt (ví dụ như boosting) để tăng incentives cho việc vừa tham gia thị trường mua bán CRV vừa tham gia cung cấp thanh khoản như các LPs.

✔️Cách thiết kế tokenomics, hay cụ thể là incentive structure khuyến khích người dùng tham gia tích cực vào dự án thay vì chỉ đơn thuần mua, nắm giữ và làm chủ dự án để nhận phần thưởng. Nó kích thích người dùng tham gia vào tất cả các mảng: staking để nhận thưởng, trading, lending và cung cấp thanh khoản để tăng phần thưởng. Qua đó tạo được sự gắn kết trong cộng đồng dựa vào các ràng buộc về lợi ích.

Mở Tài Khoản Demo Mở Tài Khoản Thật

• Khuyết điểm

⭕Có thể các bạn cũng nhận ra, việc giao dịch trên Curve không thực sự đơn giản, đặc biệt là khi sử dụng các tính năng đặc biệt của Curve cần phải thực hiện khá nhiều bước, gây khó khăn cho đa số nhà đầu tư mới. Do đó các tính năng đặc biệt – ví dụ như meta pool – chỉ thích hợp khi giao dịch mới số lượng lớn.

⭕Curve tích hợp với rất nhiều giao thức khác của thị trường để tăng nguồn thu (ví dụ như tích hợp với Compound để hoạt động lending). Tuy nhiên, việc tích hợp nhiều giao thức như vậy cũng đồng nghĩa với việc phải chịu rủi ro của bên thứ ba khi các nền tảng này có vấn đề và ảnh hưởng đến người dùng của Curve.

⭕Gần đây có thêm tin tức về founder của Curve là Michael Egorov có tranh chấp pháp lý với 3 quỹ VC của Mỹ (ParaFi Capital, Framework Ventures and 1kx) khi bị kiện về nghi ngờ hành vì lừa đảo. Vụ việc tranh chấp này vẫn đang diễn ra và chưa có kết luận cuối cùng từ tòa án. Do đó nếu tham gia dự án thì nhà đầu tư cũng cần theo dõi và cập nhật tin tức liên quan này.

8. Tương lai/triển vọng CRV

Curve đã rất thành công và gần như hiếm có đối thủ trong mảng AMM này về stable coins bởi sự bành trướng nhanh và ưu điểm vượt trội của mình. Ngoài ra, Curve vẫn đang trong quá trình nâng cấp, cập nhật những tính năng mới để cho phép người dùng có thể tham gia nhiều sản phẩm cùng lúc với cơ chế incentives hấp dẫn: lending, liquidity providing, tận dụng thanh khoản trong pool mình đóng góp để trading. Tuy nhiên như đã đề cập, các quyết định phán xử liên quan đến founder Michael Egorov có thể ảnh hưởng đến kế hoạch nâng cấp nền tảng này, do đó chúng ta nên có nhiều theo dõi thêm về vụ việc này.

▌ Các bài liên quan đến [Curve Finance] |

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặctoàn bộ vốn đầu tư. Bạn có thể nhấp vào Tuyên bố công bố rủi ro của Mitrade để tìm hiểu rõ hơn về rủi ro trong giao dịch.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email: insights@mitrade.com. Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.