Chỉ số sợ hãi VIX là gì? Làm thế nào để đầu tư kiếm lời từ chỉ số VIX?

Chỉ số sợ hãi VIX là một trong những chỉ số phổ biến nhất để đo lường tâm lý thị trường chứng khoán nói riêng và thị trường tài chính nói chung. Trong những thời điểm thị trường chứng khoán tại Mỹ giảm mạnh, chúng ta thường thấy chỉ số sợ hãi VIX tăng nhanh chóng, và cũng thấy các nhà đầu tư kiếm lợi nhuận lớn thông qua việc đầu tư vào chỉ số VIX.

Vậy chỉ số sợ hãi VIX thực sự là gì? Làm thế nào để nhà đầu tư đánh giá rủi ro thị trường và tham gia vào cơ hội kiếm lợi thông qua việc quan sát chỉ số VIX? Bài viết này sẽ giải đáp tất cả các câu hỏi này.

1.Chỉ số sợ hãi VIX là gì?

Chỉ số VIX (viết tắt từ Volatility Index), thường được gọi là "chỉ số sợ hãi" (fear index), giúp các nhà đầu tư tạo ra lợi nhuận từ sự biến động dự kiến của chỉ số S&P 500. Thuật ngữ "chỉ số sợ hãi" là bắt nguồn từ tâm lý nhà đầu tư vì nỗi sợ hãi trên thị trường luôn gây ra những phản ứng giá nhanh chóng trong thời kỳ hoảng loạn. Mức độ hoảng loạn càng lớn, chỉ số VIX sẽ càng tăng mạnh vì các nhà đầu tư dự đoán giá các tài sản rủi ro sẽ giảm đáng kể. Khi giao dịch chỉ số VIX, bạn có thể tạo ra lợi nhuận khi xu hướng đảo chiều, và tâm lý tích cực quay trở lại thị trường chứng khoán. Khái niệm Chỉ số VIX được đưa ra và duy trì hàng ngày bởi Sở Giao dịch Quyền chọn Chicago (CBOE) từ năm 1993, đo lường sự kỳ vọng về biến động của chỉ số S&P 500 trong 30 ngày giao dịch tới.

Giá trị của chỉ số VIX là trung bình số học của giá hiện tại của các quyền chọn 30 ngày trên S&P 500. Để tính toán chỉ số này chính xác hơn, giá của cả giao dịch mua và bán quyền chọn đều sẽ được phân tích. Giá trị chỉ số sợ hãi VIX được đo bằng tỷ lệ phần trăm từ 0 đến 100. Ví dụ: giá trị VIX là 33 được hiểu là mức độ biến động hàm ý 33%. Con số cuối cùng cho thấy sự thay đổi hàng năm dự kiến gần đúng. Tỷ lệ càng càng lớn, sự biến động càng mạnh.

Việc tính toán giá trị chỉ số biến động khá phức tạp nhưng bạn sẽ không cần phải tính toán một cách thủ công. Phép tính này được thực hiện tự động trong hầu hết các terminal giao dịch.

Giá trị của chỉ số VIX càng cao, có nghĩa là sự kỳ vọng về biến động của thị trường sẽ càng lớn. Còn mức độ rủi ro thị trường càng cao; giá trị của chỉ số VIX càng thấp, cho thấy sự kỳ vọng về biến động thấp, thị trường về cơ bản tương đối yên tĩnh.

Chỉ số sợ hãi VIX cung cấp một chỉ số định để đo lường rủi ro thị trường và tâm lý của nhà đầu tư, nó đóng vai trò quan trọng trong lĩnh vực giao dịch và đầu tư. Do nhà đầu tư thường sử dụng chỉ số sợ hãi VIX để đo lường rủi ro, sợ hãi hoặc mức áp lực thị trường, chỉ số biến động này còn được gọi là "chỉ số sợ hãi".

Việc tính toán chỉ số VIX được dựa trên giá quyền chọn của chỉ số S&P 500. Công thức cụ thể rất phức tạp, và đã trải qua một số cập nhật và cải tiến, nhưng cốt lõi là dựa trên biến động giá trị của quyền chọn, thông qua trung bình có trọng số của một loạt quyền chọn mua và bán, thỏa mãn điều kiện để tính toán chỉ số sợ hãi VIX.

Giá trị của chỉ số VIX sẽ nằm trong khoảng từ 0 đến 100. Ý nghĩa thực sự của chỉ số này có thể giải thích như sau, nếu nhà đầu tư dự đoán chỉ số S&P 500 sẽ biến động trung bình 1% mỗi ngày trong 30 ngày tới, thì chỉ số VIX sẽ rơi vào khoảng 20, giá trị VIX là 40 tương ứng với kỳ vọng biến động ước tính là 2%.

Dựa trên kinh nghiệm trước đây, mức trung bình dài hạn của chỉ số sợ hãi VIX rơi vào khoảng 20. Khi giá trị VIX vượt quá 30, thường tương ứng với biến động lớn của thị trường do rủi ro, không chắc chắn và tâm lý bảo vệ của nhà đầu tư. Còn khi giá trị VIX thấp hơn 20, thường tương ứng với giai đoạn thị trường tương đối ổn định và có áp lực nhẹ.

Là một chỉ số đo lường rủi ro và tâm lý thị trường, chỉ số sợ hãi VIX có giá trị ứng dụng rộng, nhất là giúp nhà đầu tư đánh giá mức độ rủi ro thị trường chứng khoán hiện tại, sử dụng để xây dựng chiến lược quản lý rủi ro cũng như thực hiện các giao dịch ngắn hạn.

2.Mối liên hệ giữa chỉ số sợ hãi VIX và thị trường chứng khoán

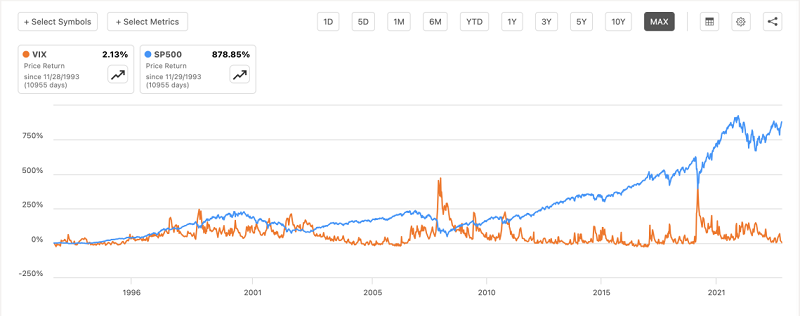

Nguồn ảnh: Seeking Alpha

Từ hình trên, có thể thấy rõ sự tương quan đối lập mạnh giữa chỉ số sợ hãi VIX và chỉ số S&P 500 – chỉ số S&P 500 tăng thì chỉ số VIX sẽ giảm và ngược lại. Trong việc định hướng hoạt động đầu tư chứng khoán, Chỉ số VIX thường có một số tác dụng như sau:

Cảnh báo các sự kiện đặc biệt của thị trường

Chỉ số VIX rất nhạy cảm với việc bắt lấy các tác động của các sự kiện đặc biệt đối với thị trường chứng khoán nói riêng và thị trường tài chính nói chung. Khi có sự kiện quan trọng diễn ra hoặc thị trường đối mặt với mức biến động, bất ổn lớn, chỉ số VIX thường sẽ có biến động mạnh. Nhà đầu tư có thể quan sát sự thay đổi của chỉ số VIX để đánh giá phản ứng và tâm lý của thị trường chứng khoán đối với những sự kiện này. Ví dụ, công bố dữ liệu kinh tế, các sự kiện chính trị, khủng hoảng tài chính… có thể gây ra biến động mạnh đối với chỉ số VIX, từ đó nhắc nhở nhà đầu tư cần hết sức chú ý đến rủi ro của thị trường.

Định hướng chiến lược đầu tư

Chỉ số VIX có thể là kim chỉ nam để nhà đầu tư định ra các hướng đi, chiến lược đầu tư hiệu quả. Thông thường, khi mức độ chỉ số sợ hãi VIX đang còn thấp, thị trường chứng khoán hoạt động tương đối ổn định, nhà đầu tư có thể xem xét áp dụng chiến lược mua vào hoặc mua cổ phiếu khi giá thấp. Trong khi đó, khi chỉ số VIX chuyển lên mức cao, có thể đó là dấu hiệu cho thấy thị trường không ổn định, nhà đầu tư có thể xem xét áp dụng chiến lược thận trọng, giảm tỷ trọng cổ phiếu hoặc tỷ trọng nắm giữ tài sản, tránh rủi ro.

Lựa chọn công cụ đối phó với biến động

Chỉ số VIX cũng có thể được sử dụng như một dấu hiệu tham khảo đáng tin cậy cho việc lựa chọn công cụ đối phó với những biến động khó ngờ của thị trường tài chính. Khi thị trường dự báo tăng độ biến động, các công cụ đối phó như tài sản phái sinh biến động (như hợp đồng tương lai VIX, hay quyền chọn VIX) có thể có tác dụng bảo vệ tài sản của nhà đầu tư trước các biến động tiêu cực không đáng có của thị trường chứng khoán và thị trường tài chính. Nhà đầu tư có thể dựa trên mức độ và biến động của chỉ số VIX để lựa chọn việc sử dụng những công cụ này, bảo vệ tài sản của mình trước các biến động có thể có của thị trường.

Cần nhấn mạnh rằng, dù chỉ số VIX đang ở mức cao không nhất thiết có nghĩa là thị trường đang trong giai đoạn đi xuống. Giá trị VIX tăng cao chỉ đơn giản là dự báo nhà đầu tư kỳ vọng thị trường sẽ có biến động mạnh, bất kể theo chiều hướng đi lên hay đi xuống. Chỉ khi nhà đầu tư kỳ vọng không có xu hướng một chiều lớn, tâm lý thị trường ổn định, thì giá trị của chỉ số sợ hãi VIX mới thấp.

Ngoài ra, VIX là chỉ số phản ánh, đo lường về mức độ biến động của chỉ số S&P 500. Mặc dù trong hầu hết các trường hợp, hướng biến động của ba chỉ số chứng khoán Mỹ tương đối nhất quán, nhưng đối với chỉ số Dow Jones và chỉ số Nasdaq, chỉ số sợ hãi VIX không thể coi là một chỉ báo đảo ngược hoàn hảo.

Từ khi được công bố vào năm 1993, chỉ số VIX đã tích lũy dữ liệu lịch sử trong hơn 20 năm. Và một số nhà nghiên cứu đã tổng kết các quy luật được thể hiện qua dữ liệu giá trị này. Ví dụ, khi giá trị VIX tăng đột ngột và chỉ số chứng khoán Mỹ đang trong xu hướng giảm, thường có nghĩa là thị trường chứng khoán sẽ chuẩn bị đạt đáy. Ngược lại, khi giá trị VIX từ mức thấp tăng trở lại và thị trường chứng khoán đang trong xu hướng tăng, thường đó là dấu hiệu cho thấy thị trường chứng khoán đang chuẩn bị đảo chiều. Theo quan sát của các nhà nghiên cứu, đối với tín hiệu mua, VIX thuộc loại chỉ báo đồng thời, trong khi đối với tín hiệu bán, VIX là chỉ báo đi trễ hơn biến động của thị trường.

3.Phân tích dữ liệu lịch sử chỉ số sợ hãi VIX Mỹ

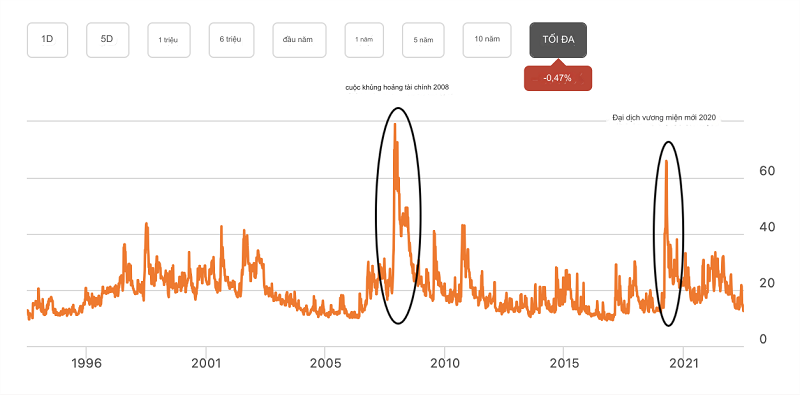

Chú thích hình ảnh: VIX - chỉ số sợ hãi VIX của S&P. Nguồn ảnh: Seeking Alpha

Dữ liệu lịch sử chỉ số sợ hãi VIX Mỹ cho thấy mỗi khi thị trường chứng khoán gặp sự cố, chỉ số VIX sẽ tăng mạnh. Dưới đây là bảng tổng hợp biến động giá trị VIX trong các sự kiện khác nhau:

Sự kiện xã hội đáng chú ý | Giá trị chỉ số VIX |

Khủng hoảng tài chính châu Á năm 1997 | 36,27 |

Vụ khủng bố ngày 11/9/2001 tại Mỹ | 42,66 |

Cuộc khủng hoảng tài chính năm 2008 | 79,13 |

Khủng hoảng nợ công châu Âu năm 2010 | 40,95 |

Chiến tranh thương mại Trung-Mỹ năm 2018 và 2019 | 30,11 |

Đại dịch Covid-19 năm 2020 | 66,04 |

Nguồn ảnh: Tổng hợp dữ liệu từ nguồn công khai

Như dữ liệu từ bảng trên cho thấy, trong cuộc khủng hoảng tài chính châu Á năm 1997, sự kiện khủng bố 11/9 năm 2001 tại Mỹ, khủng hoảng tài chính năm 2008, khủng hoảng nợ công châu Âu vào năm 2010, cuộc chiến thương mại Mỹ-Trung năm 2018 và 2019, cũng như đại dịch COVID-19 năm 2020, giá trị chỉ số sợ hãi VIX đều tăng mạnh. Điều này cho thấy mỗi khi nền kinh tế-xã hội toàn cầu có những biến động mạnh, thị trường chứng khoán sẽ rơi vào trạng thái sợ hãi cực độ. Đặc biệt là trong thời kỳ khủng hoảng tài chính năm 2008, giá trị VIX thậm chí còn gần đạt mức 80 – mức đỉnh lịch sử của chỉ số này.

Hiện tượng thú vị khác là, nghiên cứu cho thấy chỉ số sợ hãi VIX thường sẽ có dấu hiệu tăng trước các cuộc bầu cử Tổng thống Mỹ. Trung bình, so với giá trị 60 ngày trước ngày bầu cử vào tháng 11, chỉ số VIX thường sẽ ở mức cao hơn vào ngày bầu cử Mỹ. Mặc dù xu hướng không luôn như vậy, và mẫu quan sát lịch sử cũng có hạn, tuy nhiên mối quan hệ này về cơ bản là do tâm lý thị trường bị biến động mạnh khi nền chính trị của Mỹ đứng trước thời điểm có những thay đổi lớn.

Chỉ số VIX bắt đầu ổn định và giảm sau khi cuộc bầu cử Tổng thống Mỹ kết thúc. Nhưng nếu có sự thay đổi mạnh trong bộ máy chính quyền, chỉ số VIX có thể tiếp tục tăng. Lấy ví dụ cuộc bầu cử Mỹ vào năm 2008, trong hai tháng trước ngày bầu cử tháng 11, chỉ số VIX đã tăng gần gấp đôi. Sau khi kết quả chính thức của cuộc bầu cử năm 2008 được công bố, chỉ số sợ hãi VIX tiếp tục tăng cao. Lý do là vì đây là cuộc bầu cử mà đảng Dân chủ đã đánh bại đảng Cộng hòa, và giành chiến thắng ngoạn mục.

Cuộc bầu cử Tổng thống Mỹ vào năm 2000 cũng là một ví dụ điển hình cho quan điểm trên. Chỉ số VIX đã tăng sau vài ngày sau ngày bầu cử, và còn tiếp tục tăng sau khi thị trường tiêu thụ sự thay đổi chính sách từ Đảng Cộng hòa kế thừa từ Đảng Dân chủ. Tuy nhiên, đáng lưu ý là cả cuộc bầu cử năm 2000 và năm 2008 đều xảy ra xung quanh cuộc khủng hoảng tài chính có quy mô toàn cầu.

Trong cuộc bầu cử Mỹ năm 2020, chỉ số VIX đã có xu hướng tăng trước và giảm sau. VIX Index tăng liên tục sau khi đạt đỉnh thấp 20,28 vào ngày 11 tháng 8 năm 2020, đạt đỉnh cao 41,16 vào ngày 29 tháng 10; sau đó giảm mạnh sau ngày bầu cử vào tháng 11, tổng thể chỉ số VIX có xu hướng giảm.

Theo sát hơn 400 thị trường tài chính trên sàn Mitrade

4.Phân tích dữ liệu lịch sử chỉ số VIX ở thị trường chứng khoán Việt Nam

Cùng với những biến động của thị trường chứng khoán thế giới, thị trường chứng khoán Việt Nam, và chỉ số sợ hãi VIX tại thị trường Việt Nam cũng có những biến động mạnh. Hãy cùng Mitrade điểm lại những lần thị trường chứng khoán và chỉ số sợ hãi VIX có thay đổi lớn trong lịch sử nhé. Về cơ bản, khi thị trường chứng khoán Việt Nam giảm điểm thì chỉ số sợ hãi VIX Việt Nam sẽ tăng – và ngược lại.

Năm 2001 – Giảm tới trên 300 điểm

VN-Index chính thức đi vào hoạt động từ ngày 27/7/2000 với số điểm khởi đầu là 100 và đạt đỉnh 571 điểm vào 25/6/2001. Bong bóng chứng khoán dần được hình thành do diễn biến thị trường lúc đó tăng trưởng quá nóng trong thời ngắn, tiềm ẩn nguy cơ về đợt điều chỉnh giảm sâu.

Cộng thêm việc một số quy định từng được đưa ra nhằm kiểm soát tăng nóng đã khiến nhà đầu tư không mặn mà với thị trường. Cuối năm 2001, VN-Index bay hơn 300 điểm so với đỉnh từng xác lập, đóng cửa giao dịch tại mức 235,4 điểm.

Giảm tới 8 phiên liên tiếp tháng vào 6 năm 2006

Năm 2006 cơn sốt chứng khoán bộc lộ rõ nét. VN-Index lên gần 600 điểm vào đầu tháng 4 và được đánh giá là một trong những thị trường chứng khoán có tốc độ tăng trưởng nhanh nhất thế giới.

Sau đà tăng nóng, từ nửa cuối tháng 4/2006, chứng khoán bước vào xu thế giảm với nhịp điều chỉnh như từng dự báo. Ngày 12/6/2006, VN-Index mất 2,81 điểm, suốt 7 phiên liên tiếp sau đó, chỉ số này cũng lao dốc và giảm tổng cộng hơn 60 điểm, xuống còn 487,86 điểm.

Tháng 10 năm 2008 Khủng hoảng kinh tế thế giới – Giảm 88,58 điểm 7 phiên liên tiếp

VN-Index năm 2008 khiến nhiều nhà đầu tư ‘’hãi hùng’’, khi ngày nào cũng chứng kiến cảnh cổ phiếu chạm sàn hàng loạt, 7 phiên giảm liên tiếp khiến Vn-Index mất 88,58 điểm, bắt đầu từ ngày 3/10/2008. Nguyên nhân chính là bất ổn kinh tế vĩ mô thế giới với sự sụp đổ của Lehman Brothers, lạm phát tăng cao, tín dụng thắt chặt, giá các loại nhiên liệu cao đạt đỉnh, giá vàng thả nổi lên xuống khá thất thường.

Tháng 8 năm 2012 – Sự kiện bầu Kiên và VNindex mất 27,05 điểm sau 2 phiên

Ngày 21/8/2012, sự kiện bầu Kiên bị bắt đã gây đợt giảm điểm trên diện rộng đối với sàn chứng khoán ngay từ khi mở cửa. Hai chỉ số VN-Index và HNX-Index phủ sắc đỏ, nhiều cổ phiếu đột ngột bị bán mạnh từ đầu phiên do dính đến bầu Kiên như ACB, EIB.

Vào cuối ngày, VN-Index mất 20,44 điểm, lùi về 416,84 điểm. Hai hôm sau, chỉ số này tiếp tục bay thêm 17 điểm và mất mốc 400.

2014, năm thăng trầm chưa từng có của thị trường chứng khoán Việt Nam

Trong năm này, thị trường chứng khoán chịu nhiều các tác động từ những yếu tố bên ngoài, mà tiêu biểu nhất là sự kiện biển Đông và những đột biến của giá dầu thế giới. Ngày 2-5-2014, giàn khoan Hải Dương 981 được Trung Quốc đưa đến khu vực biển cách quần đảo Hoàng Sa của Việt Nam 17 hải lý (khoảng 30 km) và nằm hoàn toàn trong vùng đặc quyền kinh tế của Việt Nam.

Sự kiện này bắt đầu tác động đến thị trường từ cuối tháng 4. Chỉ trong vòng 7 phiên, VN-Index đã sụt giảm hơn 11%, rơi xuống mức thấp nhất 508,51 điểm.

2018 – Đầu xuôi nhưng đuôi không lọt, Biến động dữ dội hàng đầu thế giới

Trong năm 2018, VN-Index từng lập đỉnh cao mới trong lịch sử ở mức 1.211 điểm (ngày 10/4/2018), nhưng sau đó lại có quá trình sụt giảm mạnh 27% xuống đáy 888 điểm vào ngày 30/10/2018.

Điểm nhấn của năm là việc VHM của CTCP Vinhomes lên sàn tạo ra phiên giao dịch tỷ USD đầu tiên của thị trường chứng khoán Việt Nam với giá trị giao dịch lên tới hơn 28.500 tỷ đồng tính riêng VHM, và gần 34.900 tỷ toàn thị trường trong phiên 18/5. Cùng với VRE, bộ ba cổ phiếu thuộc Vingroup có thời điểm chiếm đến 23% tổng vốn hóa sàn HOSE và có tác động rất lớn đến biến động của VN-Index.

Quý I/2020, thị trường giảm sàn do đại dịch COVID-19

Ngay sau kỳ nghỉ lễ năm 2020, thị trường chứng khoán rơi vào thời kì "đen tối" do đại dịch COVID-19 gây ra.Thị trường liên tục rơi vào trạng thái hoảng loạn với áp lực bán tháo mạnh của nhà đầu tư. VN-Index lập đáy vào ngày 30/3 ở mức 662,26 điểm, tương ứng giảm 27% so với thời điểm 22/1/2020. Theo thống kê có đến 369 cổ phiếu giảm trên 25% trong đó có rất nhiều cổ phiếu thuộc nhóm vốn hóa lớn.

Tuy nhiên, ngay sau phiên đáy, thị trường đã liên tục thăng hoa và tăng điểm ngoạn mục nhiều phiên, VNindex đã lần đầu lập đỉnh 1500 điểm.

2022 – VN-Index thủng mốc 1000 điểm

Kết phiên sáng 24/10, sàn HOSE có tới 382 mã giảm (60 mã giảm sàn), VN-Index giảm 23,37 điểm (-2,29%), xuống 996,45 điểm.

Làn sóng bán tháo ập đến khi thị trường chứng khoán bước vào môi trường bất lợi với lãi suất ngân hàng tăng mạnh cùng loạt thông tin tiêu cực liên quan tới các lãnh đạo doanh nghiệp, tập đoàn bất động sản lớn. Tình hình kinh tế chính trị thế giới càng không mấy khả quan.

Với mức giảm này, chứng khoán Việt Nam tiếp tục là một trong những thị trường giảm mạnh nhất thế giới trong ngày 24/10.

5.Làm thế nào để đầu tư vào chỉ số sợ hãi VIX?

Trong một thời gian dài kể từ khi chỉ số VIX được đưa ra, mặc dù chỉ số này đã được quan tâm rộng rãi, nhưng vẫn chưa thể giao dịch và các sản phẩm tương hợp có giới hạn chủ yếu được sử dụng bởi các ngân hàng, quỹ lưu động và các nhà đầu tư tổ chức khác. Cho đến tận năm 2004, sàn giao dịch quyền chọn Chicago mới là sàn đầu tiên cho ra mắt hợp đồng tương lai VIX, và hai năm sau đó ra mắt quyền chọn VIX. Kể từ thời điểm đó thì các sản phẩm tài chính dựa trên chỉ số sợ hãi VIX mới bắt đầu được niêm yết giao dịch trên sàn.

Hiện nay, trên thị trường có những sản phẩm liên quan đến VIX nổi bật như sau:

① Hợp đồng tương lai VIX (VIX Futures): Hợp đồng tương lai VIX sẽ cho phép nhà đầu tư giao dịch chỉ số VIX với một giá cụ thể tại một ngày trong thời điểm tương lai. Nhà đầu tư có thể dùng hợp đồng tương lai VIX để đầu cơ vào biến động của thị trường trong một khoảng thời gian tương lai, dựa trên đánh giá của bản thân về mức độ biến động thị trường.

② Hợp đồng quyền chọn VIX (VIX Options): Tương tự như quyền chọn cổ phiếu, hợp đồng quyền chọn VIX cho phép nhà đầu tư mua hoặc bán hợp đồng tương lai chỉ số VIX với một mức giá cụ thể trong một khoảng thời gian cụ thể. Các hợp đồng này có thể được sử dụng để đầu cơ, hoặc đơn giản được sử dụng làm biện pháp phòng ngừa rủi ro.

③ Quỹ giao dịch VIX (VIX ETFs): Các quỹ này chủ yếu theo dõi chỉ số hợp đồng tương lai VIX, và các nhà đầu tư có thể mua cổ phần của ETF để thu được lợi nhuận liên quan đến biến động chỉ số sợ hãi VIX. Trên thị trường chứng khoán Mỹ, có nhiều lựa chọn sản phẩm ETF liên quan đến VIX, chẳng hạn như iPath Series B S&P 500 VIX Mid-Term Futures ETN (VXZ), ProShares VIX Short-Term Futures ETF (VIXY), ProShares VIX Mid-Term Futures ETF (VIXM) và rất nhiều sản phẩm khác.

Nhìn chung, hướng giao dịch của nhà đầu tư phụ thuộc vào đánh giá về mức độ biến động của thị trường chứng khoán. Lấy ví dụ như nhà đầu tư mua hợp đồng tương lai VIX có thể dự đoán mức độ biến động tăng, và giá trị VIX khi tăng. Khi thị trường chịu áp lực rủi ro không chắc chắn, việc mua chỉ số VIX chỉ số thường là lựa chọn của nhiều nhà đầu tư. Khi nền kinh tế phát triển ổn định, lãi suất thấp và biến động thị trường cũng thấp, việc bán khống chỉ số sợ hãi VIX trở nên phổ biến.

Tuy nhiên, khi giao dịch các sản phẩm liên quan đến VIX, các nhà đầu tư cần chú ý một số điểm sau:

1️⃣ Mặc dù khi thị trường giảm sút, các sản phẩm liên quan đến chỉ số sợ hãi VIX sẽ có xu hướng tăng. Việc đầu tư vào VIX trong lúc thị trường giảm có vẻ hấp dẫn. Tuy nhiên, chỉ số VIX biến động mạnh, giá sản phẩm liên quan tăng nhanh và giảm nhanh, những nhà đầu tư không quen thuộc với đặc tính của các sản phẩm liên quan này dễ gánh chịu tổn thất – đặc biệt là các nhà đầu tư mới tham gia vào thị trường.

2️⃣ Đối với những người muốn kiếm lợi từ sản phẩm tài chính dựa trên chỉ số VIX, cần nhớ rằng loại sản phẩm này chỉ phù hợp cho các giao dịch trong thời gian ngắn, không phù hợp cho việc đầu tư dài hạn. Nhà đầu tư có thể xem nó như một sản phẩm đầu cơ ngắn hạn, hoặc làm công cụ phòng ngừa rủi ro. Nhưng luôn nhớ sản phẩm dựa trên chỉ số VIX không phù hợp để thêm vào danh mục đầu tư dài hạn.

6.Tổng kết

Đối với những người đầu tư chứng khoán, chỉ số sợ hãi VIX là một chỉ số cần phải hiểu, nhưng VIX không phải là công cụ dự báo tuyệt đối cho xu hướng của thị trường trong tương lai. Ngược lại nó chỉ là một phản ánh của tâm lý thị trường và biến động. Nhà đầu tư có thể sử dụng dự đoán của mình về biến động thị trường trong tương lai vào chiến lược giao dịch bằng cách đầu tư vào các sản phẩm tài chính liên quan đến chỉ số sợ hãi VIX. Và tất nhiên VIX Index cũng có những hạn chế ngất định. Trong thực tế giao dịch, nhà đầu tư nên kết hợp xem xét nhiều yếu tố, thực hiện phân tích thị trường chứng khoán toàn diện và quản lý rủi ro, để đưa ra chiến lược đầu tư phù hợp nhất có thể.

7.Câu hỏi thường gặp

● Chứng khoán là gì ?

Chứng khoán hiểu đơn giản là một bằng chứng tài sản hoặc phần vốn của công ty hay tổ chức đã phát hành. Chứng khoán có thể là hình thức chứng chỉ, bút toán ghi sổ hay dữ liệu điện tử, trong đó chứng khoán có gồm: cổ phiếu, trái phiếu.

● Muốn đầu tư chứng khoán cần bao nhiêu tiền?

Trên thực tế thì không có một quy định cụ thể nào về việc yêu cầu số tiền tối thiểu để đầu tư vào thị trường chứng khoán Việt Nam cũng như. Chúng ta có thể đầu tư với vài trăm, vài triệu đồng đến vài trăm triệu đồng – tất cả tùy vào tiềm lực tài chính của bạn.

● Chỉ số VIX được tạo ra bởi ai?

Chỉ số VIX (CBOE Volatility Index) được tạo ra bởi Sàn giao dịch Quyền chọn Chicago (Chicago Board Option Exchange - CBOE). Chỉ số sợ hãi VIX là một chỉ số thị trường theo thời gian thực thể hiện độ dao động dự báo của thị trường trong 30 ngày tới. Có nguồn gốc từ quyền chọn chỉ số S&P 500, chỉ số VIX cung cấp một thước đo độ rủi ro của thị trường và tâm lí của nhà đầu tư. Nó còn thường được gọi là Thước đo sự sợ hãi (Fear Gauge) hay Chỉ số nỗi sợ (Fear Index).

● Tại sao có thể dùng chỉ số VIX trong trading?

Sở dĩ VIX có đặc tính dự báo thị trường bởi vì được tính toán từ giá hợp đồng quyền chọn (options). Mặt khác, dữ liệu về options phản ánh kỳ vọng của nhà đầu tư về giá trị tương lai của tài sản. Vì vậy, chỉ số VIX cũng được ứng dụng trong việc trading.

● Mối quan hệ giữa chỉ số sợ hãi VIX và S&P 500 là gì?

Nghiên cứu bao gồm các dữ liệu biến động trong quá khứ từ năm 1990 cho thấy khi chỉ báo VIX đi xuống, chỉ số S&P 500 sẽ có xu hướng tăng lên, thị trường chứng khoán khi đó đang trở nên cực kỳ lạc quan và tích cực. Ngược lại, khi diễn biến chỉ báo VIX tăng lên, cho thấy những biến động tăng lên dần, chỉ số S&P 500 sẽ có xu hướng suy giảm trở lại.

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặctoàn bộ vốn đầu tư. Bạn có thể nhấp vào Tuyên bố công bố rủi ro của Mitrade để tìm hiểu rõ hơn về rủi ro trong giao dịch.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email: insights@mitrade.com. Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.