TOP 17 mô hình nến đảo chiều và cơ bản-cách xem biểu đồ nến Nhật mọi trader cần biết

Mô hình nến Nhật hay còn gọi là biểu đồ nến Nhật. Mô hình này là một công cụ phân tích kỹ thuật phổ biến hàng đầu, được sử dụng để mô tả biến động giá của chứng khoán, chứng khoán phái sinh hoặc Forex. Kể từ bắt đầu giao dịch đến này, mình đã tìm hiểu về khoảng 40 mô hình nến đảo chiều.

Trong bài viết này, mình sẽ cung cấp cho người đọc những kiến thức chi tiết về mô hình nến Nhật, đặc biệt là top 17 các mô hình nến Nhật cơ bản và đảo chiều, những cách đọc và phân tích biểu đồ nến Nhật mọi trader cần biết.

Các bài viết liên quan đến các loại mẫu nến Nhật cơ sở:

1. Nến Nhật (Japanese candlestick) là gì?

Mô hình nến Nhật có nguồn gốc từ Munehisa Homma, một thương nhân gạo từ Nhật Bản thế kỷ 18. Homma đã phát triển các nến thể hiện bản chất của biến động giá bằng cách sử dụng các màu khác nhau để biểu thị sự khác biệt.

Nhờ đó, các nhà giao dịch có thể sử dụng nến để xác định mô hình hành động giá và đưa ra quyết định dựa trên xu hướng ngắn hạn của giá.

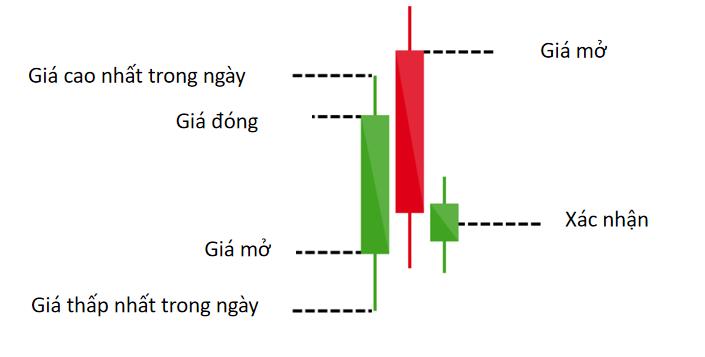

Nến Nhật được sử dụng để hiển thị giá cao nhất, thấp nhất, giá mở và đóng của chứng khoán trong một khoảng thời gian cụ thể. Bóng của nến cho thấy giá cao nhất và thấp nhất trong ngày cũng như cách chúng so sánh với giá mở và đóng. Hình dạng nến sẽ thay đổi dựa trên mối quan hệ giữa giá cao nhất và thấp nhất, mở và đóng trong ngày.

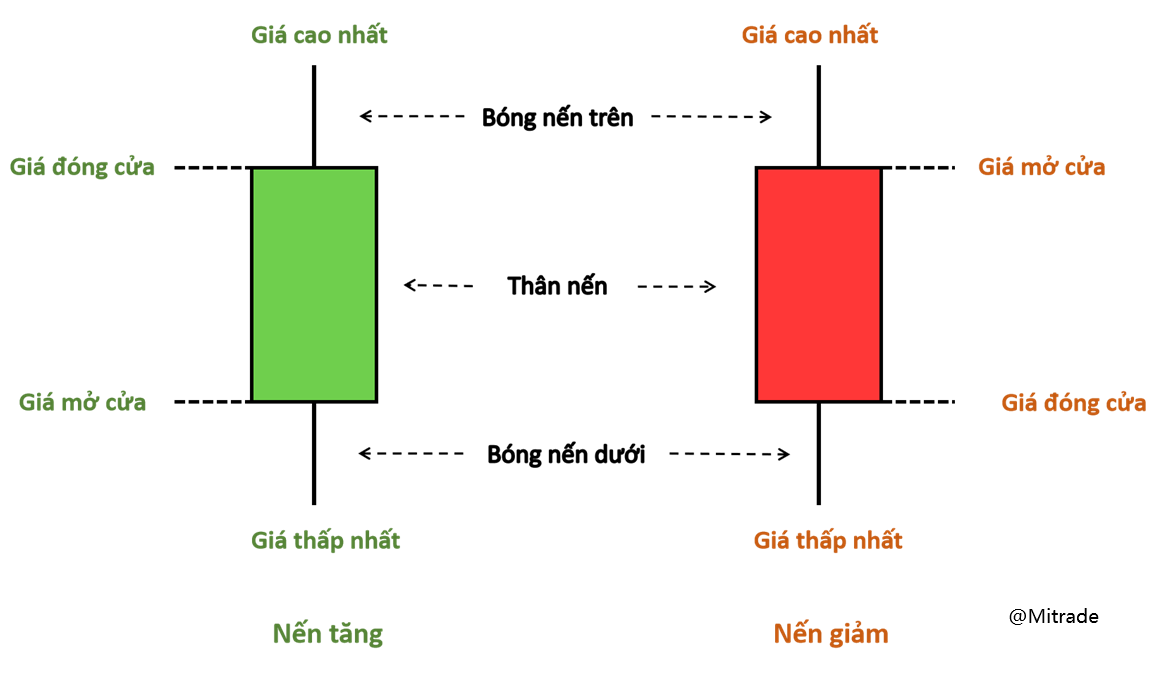

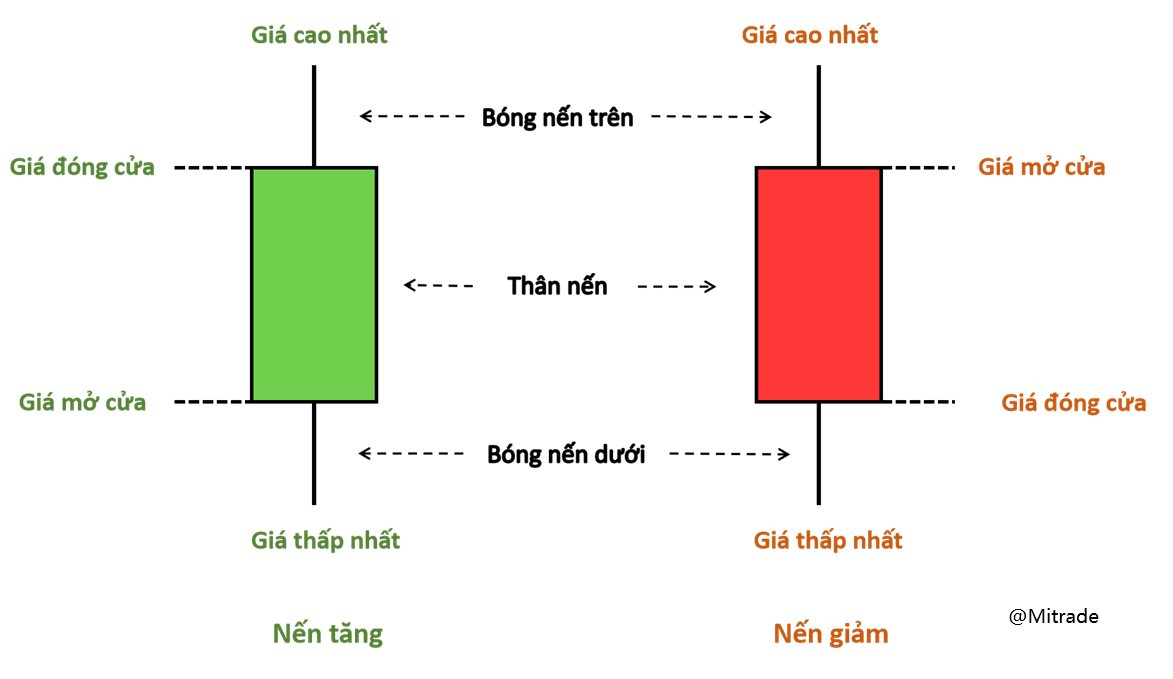

֎ Cấu thành nến Nhật

Một nến Nhật được cấu thành bởi 3 thành phần chính, bao gồm:

- Bóng nến trên: Đường thẳng đứng giữa mức cao nhất trong ngày và giá đóng (nếu là nến tăng) hoặc giá mở (nếu là nến giảm)

- Thân nến: Sự khác biệt giữa giá mở cửa và giá đóng cửa; phần có màu của một nến

- Bóng nến dưới: Đường thẳng đứng giữa mức thấp nhất trong ngày, giá mở (nến tăng) hoặc giá đóng (nến giảm)

֎ 2 dạng nến nhật

Nhìn vào hình trên, ta có thể thấy được có hai kiểu nến Nhật cơ bản:

- Nến tăng - Nến tăng giá : Xuất hiện khi giá đóng cao hơn giá mở, thường có màu xanh lá cây (hoặc màu trắng). Nến tăng bao gồm các mô hình Cây búa (Hammer), Búa ngược (Inverted Hammer), Nhấn chìm tăng (tăng giá engulfing), Đường xuyên tăng (Piercing line), Sao Mai (Morning star), Ba chàng lính trắng (Three white soldiers).

- Nến giảm - Nến giảm giá: Xuất hiện khi giá đóng thấp hơn giá mở, thường có màu đỏ (hoặc đen). Nến giảm bao gồm các mô hình Người treo cổ (Hanging man), Sao băng (Shooting star), Nhấn chìm giảm (giảm giá engulfing), Sao Hôm (Evening star), Ba con quạ đen (Three black crows), Mây đen che phủ (Dark cloud cover).

2. Các loại mô hình nến đảo chiều, tăng và giảm giá

Mô hình nến nhật | Định nghĩa | Tín hiệu |

Mẫu nến Doji | Là mẫu nến thể hiện sự giằng co giữa mua và bán. Hay nói cách khác đó là sự giằng co giữa tăng giá và giảm giá | Đảo chiều |

Nến Doji chuồn chuồn | Là mẫu nến thể hiện sự đảo chiều tăng giá trong phân tích kỹ thuật. Nó thường xảy ra tại đáy của một xu hướng giảm. | Tăng giá |

Nến Doji bia mộ | Là nến thường xảy ra ở đỉnh giá của xu hướng tăng. Nó được tạo ra khi giá mở, giá thấp nhất và giá đóng không chênh lệch nhiều | Đảo chiều |

Mẫu nến búa | Có thể là nến xanh hoặc nến đỏ. Nó được tạo thành khi giá mở, giá đóng và giá cao nhất nằm gần nhau. | Đảo chiều |

Mẫu nến sao đổi ngôi | Là mẫu nến được tạo ra khi giá mở, giá thấp nhất và giá đóng có mức gần giống nhau | Giảm giá |

Mô hình nhân chìm suy giảm | Đây là mô hình gồm 1 nến tăng giá và 1 nến giảm giá trong đó nến giảm giá có thân lớn hơn nhiều so với nến tăng | Giảm giá |

Mô hình nhân chìm tăng trưởng | Đây là mô hình gồm 1 nến giảm giá và 1 nến tăng giá trong đó nến tăng giá có thân lớn hơn nhiều so với nến giảm | Tăng giá |

Mô hình mây đen che phủ | Là mô hình mà nến đỏ có giá mở cở cao hơn nến xanh trước đó và có giá đóng cửa thấp hơn ½ so với nến xanh | Giảm giá |

Mô hình nến xuyên | Là mô hình mà nến xanh có mức đóng cửa nằm trên 50% so với nến đó nằm trước đó | Tăng giá |

Mô hình nến sao hôm | Là mô hình bao gồm 3 nến trong đó nến đầu tiên là nến xanh, nến thứ 2 nhỏ có thể là xanh hoặc đỏ và nến thứ 3 là nến giảm màu đỏ | Giảm giá |

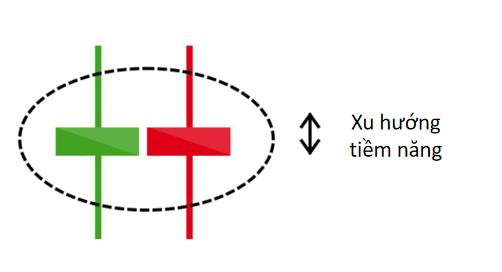

Mẫu nến Harami | Mẫu nền này gồm 2 nến cơ bản là nến thứ nhất lớn (có thể là nến tăng hoặc nến giảm) và nến thứ 2 nhỏ (có thể là nến tăng hoặc nến giảm). Nếu nến lớn là xanh còn nến nhỏ là đỏ thì đây là xu hướng giảm và ngược lại | Đảo chiều |

Mẫu nến sao mai | Là mẫu nến gồm 3 phần. Nến 1 là nến giảm lớn, nến 2 là nến thân nhỏ có thể giảm hoặc tăng và nến 3 là nến tăng lớn | Đảo chiều |

3. Cách đọc biểu đồ hình nến (Phân tích biểu đồ nến)

Trên biểu đồ nến Nhật, mỗi nến biểu thị các thông tin về giá mở, cao nhất, thấp nhất và đóng cho khung thời gian mà nhà giao dịch đã chọn.

Ví dụ: nếu nhà giao dịch đặt khung thời gian năm phút, một nến mới sẽ được tạo ra sau mỗi năm phút. Đối với một biểu đồ như trong ví dụ này, giá mở và đóng là giá cho đầu và cuối của giai đoạn năm phút.

Nhìn vào hình 1 ở phía trên, ta sẽ thấy được:

>> Giá mở: Phần trên cùng hoặc dưới cùng của thân nến sẽ cho biết giá mở, tùy thuộc vào việc giá tăng hay giảm trong khoảng thời gian năm phút. Nếu giá có xu hướng tăng, nến thường có màu xanh hoặc trắng và giá mở ở dưới cùng. Ngược lại, nếu xu hướng giá giảm, nến thường có màu đỏ hoặc đen và giá mở ở trên cùng.

>> Giá cao nhất: Giá cao nhất trong thời kỳ nến được biểu thị bằng đỉnh của bóng nến trên. Nếu giá mở hoặc giá đóng là giá cao nhất, thì sẽ không có bóng nến trên.

>> Giá thấp nhất: Giá thấp nhất được chỉ định bởi phần dưới cùng của bóng nến dưới. Nếu giá mở hoặc giá đóng là giá thấp nhất, thì sẽ không có bóng nến dưới.

>> Giá đóng: Giá đóng cửa là giá cuối cùng được giao dịch trong nến, được biểu thị bằng đỉnh của phần thân nến đối với nến xanh (trắng) hoặc đáy của phần thân nến đối với nến đỏ (đen).

Khi một nến hình thành, nó liên tục thay đổi khi giá di chuyển. Giá mở vẫn giữ nguyên, nhưng cho đến khi nến hoàn thành, giá cao nhất và thấp nhất sẽ liên tục thay đổi.

Màu sắc của nến cũng có thể thay đổi, nó có thể chuyển từ màu xanh sang màu đỏ. Khi khoảng thời gian cho nến kết thúc, giá cuối cùng là giá đóng cửa, nến được hoàn thành và một cây nến mới bắt đầu được tạo.

Theo dõi thị trường tài chính bằng cách xem biểu đồ nến nhật trực tuyến - Mitrade

Bên trên là một biểu đồ nến trực tuyến, hãy thử đọc biểu đồ nến theo các nội dung nêu trên nhé! Nếu bạn muốn xem biểu đồ nến nhật cùng với các chỉ báo kỹ thuật, bạn có thể xem thêm trên nền tảng giao dịch Mitrade.

Thời gian của biểu đồ nến nhật

Một biểu đồ nến nhật sẽ gồm nhiều nến, và mỗi một biểu đồ sẽ biểu thị cho một khung thời gian riêng. Trong đó các khung thời gian phổ biến nhất sẽ gồm:

1 phút (M1)

5 phút (M5)

15 phút (M15)

30 phút (M30)

1 giờ (H1)

4 giờ (H4)

Ngày (D1)

Tuần (W1)

Tháng (M1)

Trong đó khi bạn chuyển từ khung thời gian lớn sang thời gian nhỏ hơn thì số lượng nến sẽ nhiều hơn. Việc này cũng tương tự như việc bạn đang phóng to biểu đồ.

Ví dụ bạn đang xem biểu đồ H1 tức biểu đồ 1 giờ. Như vậy cứ 1 giờ sẽ tạo thành 1 cây nến trên biểu đồ. Sao đó bạn chuyển sang xem biểu đồ M15, lúc này 1 giờ sẽ có đến 4 cây nến được hiển thị. Hay nói cách khác 4 cây nến M15 hợp lại sẽ thành 1 cây nến H1.

4. Ứng dụng mô hình Nến Nhật khi giao dịch Forex, Vàng, Tiền điện tử, cổ phiếu V.V.

Cách tốt nhất giúp nhà giao dịch có thể ứng dụng sự hữu ích của mô hình nến Nhật khi giao dịch là thực hiện các giao dịch dựa trên những tín hiệu mà mô hình này mang lại.

Khi sử dụng các mô hình nến Nhật, các nhà đầu tư phải luôn ghi nhớ rằng mô hình này chỉ thể hiện các mức giá trong khoảng thời gian nhất định và chỉ áp dụng để dự đoán các xu hướng nhanh, ngắn hạn.

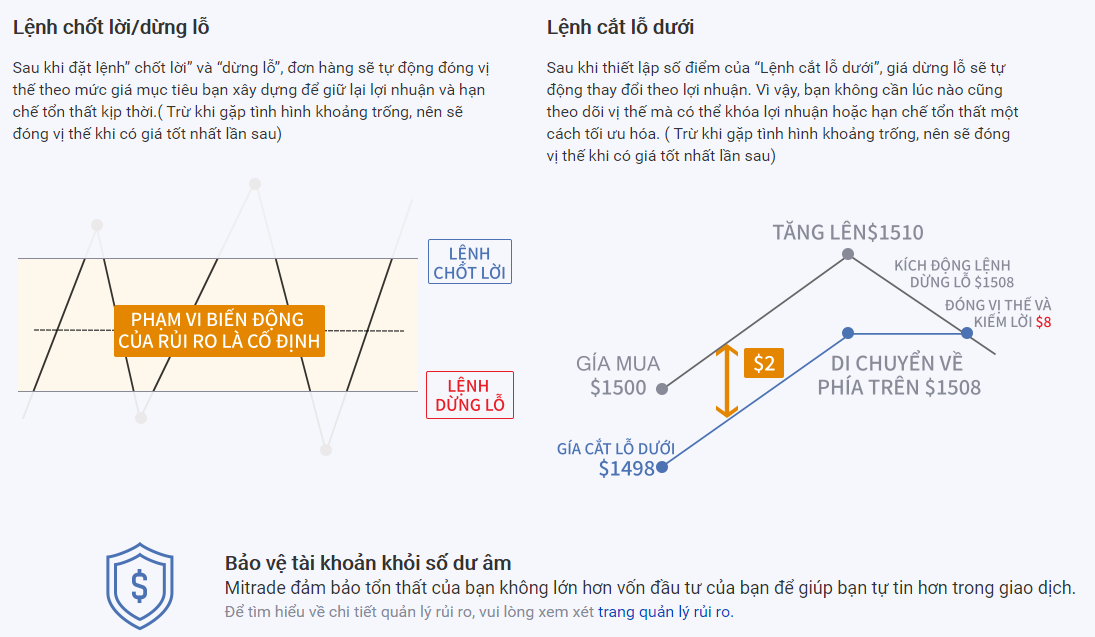

Để tránh các rủi ro có thể xảy ra, các chuyên gia khuyên rằng mô hình nến Nhật nên được áp dụng chung với các công cụ phân tích tài chính khác để có thể xác định được xu hướng lớn trong các quyết định đặt lệnh giao dịch.

Sàn giao dịch Mitrade cung cấp miễn phí các biểu đồ nến Nhật và các chỉ báo kỹ thuật của gần 100 thị trường như Forex, vàng, dầu thô, tiền điện tử, cổ phiếu nước ngoài, chỉ số chứng khoán...ví dụ:

Hình 18. Biểu đồ nến nhật trên Sàn Mitrade

Trước khi giao dịch bất kỳ sản phẩm chứng khoán nào, hãy đọc kỹ biểu đồ xu hướng giá bao gồm biểu đồ nến nhật để nâng cao khả năng kiếm lợi của bạn và hạn chế tổn thất.

Bạn có thể đăng ký một tài khoản trên Mitrade để sử dụng các biểu đồ chứng khoán và chỉ báo kỹ thuật. Ngoài ra, bạn cũng có thể sử dụng các công cụ quản lý rủi ro miễn phí và Mitrade bảo vệ tài khoản khỏi số dư âm.

5. TOP 17 các mô hình nến đảo chiều và cơ bản

Các mô hình nến Nhật được sử dụng để dự đoán hướng di chuyển của giá trong tương lai. Thông thường, có 16 mẫu nến Nhật phổ biến nhất và nhà đầu tư có thể sử dụng chúng để xác định cơ hội giao dịch. 16 mẫu mô hình nến Nhật được chia thành 3 nhóm chính như sau:

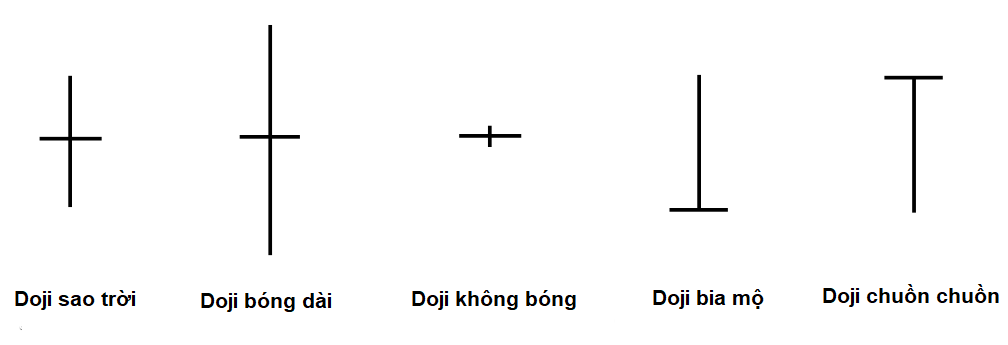

֎ Mô hình nến Nhật không biểu thị cho sự tăng hay giảm

Hình 1. Mô hình Doji

Nến Doji là mô hình nến đơn và cũng là thân nến duy nhất không biểu thị cho sự tăng hay giảm giá. Mô hình nến này thể hiện rằng giá đóng cửa nằm đúng vị trí với giá mở cửa. Vì thế mà hình dạng của nó giống như một dấu gạch ngang.

Nến này cho thấy rằng, xu hướng mua và bán đã cân bằng. Và rất có thể xu hướng tăng hoặc giảm trước đó sẽ dừng lại. Đây có thể coi là một tín hiệu đảo chiều khi phân tích kỹ thuật.

֎ 6 mô hình nến Nhật đảo chiều theo hướng tăng giá

★ Mô hình Cây búa (Hammer)

Hình 2. Mô hình Cây búa

Mô hình Cây búa được tạo ra khi giá mở, giá cao nhất, và giá đóng gần bằng nhau. Ngoài ra, phần bóng nến dưới dài gấp đôi so với phần thân nến. Khi mức giá cao và giá đóng bằng nhau, một cây nến Hammer tăng giá được hình thành mạnh mẽ bởi vì thị trường có thể đẩy giá cao nhất hơn giá mở cửa.

Ngược lại, khi giá mở và giá cao nhất bằng nhau, mô hình Hammer được coi là ít tăng, không thể quay trở lại mức giá mở cửa.

Bóng nến dưới dài hơn ngụ ý rằng thị trường đã thử nghiệm để tìm vùng hỗ trợ và khi tìm thấy khu vực hỗ trợ, giá bắt đầu được đẩy cao hơn, gần mức giá mở cửa. Do đó, xu hướng giảm giá đã bị từ chối.

★ Mô hình Búa ngược (Inverted Hammer)

Hình 3. Mô hình Búa ngược

Sự hình thành nến Inverted Hammer xảy ra chủ yếu ở điểm dưới cùng của xu hướng giảm và có thể đóng vai trò như một cảnh báo về một sự đảo ngược giá.

Mô hình Búa ngược được tạo ra khi giá mở, giá thấp nhất, và giá đóng gần bằng nhau. Ngoài ra, nó có một bóng nến trên dài ít nhất gấp đôi chiều dài của thân nến.

Khi mức giá thấp nhất và giá mở là như nhau, nến Búa ngược tăng giá được hình thành và nó được coi là dấu hiệu tăng mạnh hơn so với khi giá thấp nhất và giá đóng bằng nhau.

Sau một xu hướng giảm dài, sự hình thành của Inverted Hammer nghĩa là thị trường tăng vì giá đang do dự di chuyển xuống dưới bằng cách tăng đáng kể trong ngày.

★ Mô hình Nhấn chìm tăng (tăng giá engulfing)

Hình 4. Mô hình Nhấn chìm tăng

Mô hình nến tăng giá Engulfing là một mô hình đảo chiều tăng, thường xảy ra ở phần đáy của một xu hướng giảm.

Mô hình bao gồm hai nến:

Nến giảm giá nhỏ hơn (Ngày 1)

Nến tăng giá lớn hơn (Ngày 2)

Phần thân của nến giảm giá Ngày 1 thường nhỏ hơn và có thể được chứa trong phần thân của nến tăng giá Ngày 2. Vào ngày 2, thị trường có khoảng trống và đi xuống;

Tuy nhiên, những con gấu(giảm) không đi được rất xa trước khi những con bò đực(tăng) tiếp quản và đẩy giá cao hơn, lấp đầy khoảng trống và đẩy giá vượt qua mức mở cửa của ngày hôm trước.

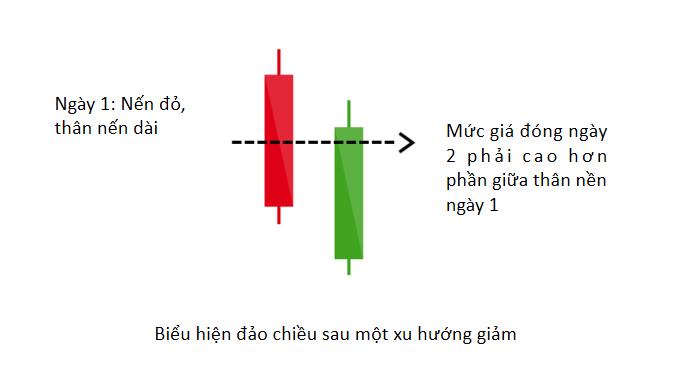

★ Mô hình Đường xuyên tăng (Piercing line)

Hình 5. Mô hình Đường xuyên tăng

Mô hình Piercing line được xem như một mô hình nến đảo chiều tăng, tương tự như Mô hình tăng giá Engulfing.

Có hai thành phần:

nến giảm giá (ngày 1)

nến tăng giá (ngày 2)

Mô hình Đường xuyên tăng xảy ra khi một nến tăng giá vào ngày 2 đóng cửa với mức giá trên mức giữa của nến giảm giá ngày 1.

Thường có một khoảng cách đáng kể giữa giá đóng cửa nến đầu tiên và giá mở nến thứ 2. Nó cho thấy sức mua mạnh vì giá được đẩy lên hoặc cao hơn mức giá trung bình của ngày hôm trước.

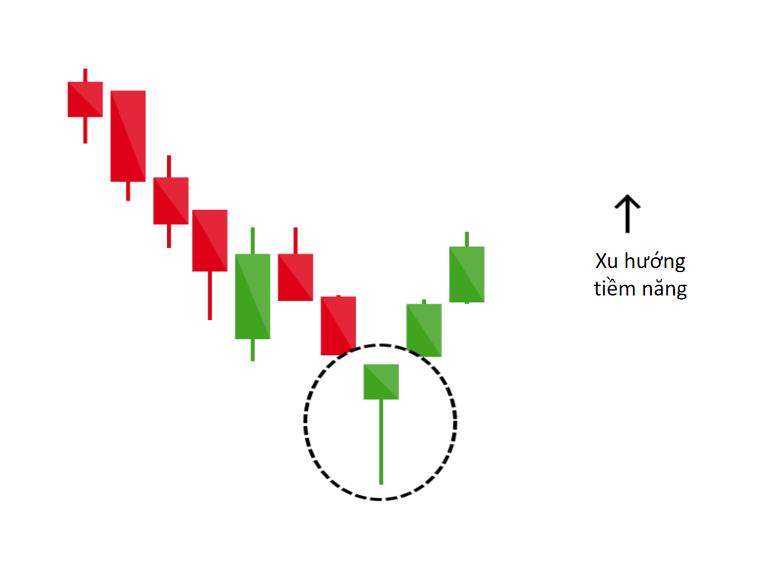

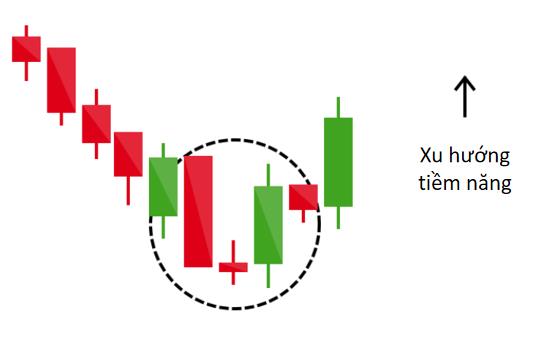

★ Mô hình Sao Mai (Morning star)

Hình 6. Mô hình Sao Mai

Mô hình Morning Star bao gồm:

nến giảm giá lớn (ngày 1)

nến tăng giá nhỏ hoặc giảm giá (ngày 2)

nến tăng giá lớn (ngày 3)

Vào ngày 1, xu hướng giảm giá thường tạo ra mức thấp mới.

Ngày thứ 2 bắt đầu với một khoảng cách giảm xuống, tuy nhiên, giá không bị đẩy thấp hơn nhiều. Nến ngày 2 khá nhỏ và có thể tăng, giảm hoặc trung tính.

Ngày thứ 3 bắt đầu với một khoảng cách tăng lên và thị trường có thể đẩy giá lên cao hơn nữa, loại bỏ những tổn thất của ngày 1.

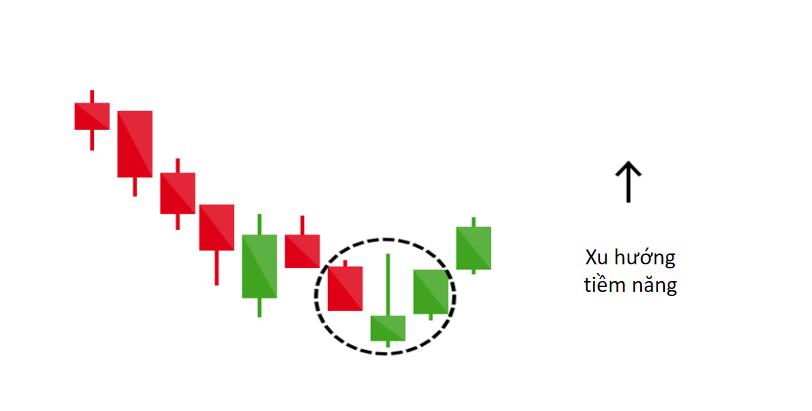

★ Mô hình Ba chàng lính trắng (Three white soldiers)

Hình 7. Mô hình Ba chàng lính trắng

Mô hình Three white soldiers xảy ra trong ba ngày, bao gồm các nến dài màu xanh lá cây (hoặc trắng) liên tiếp với bóng nến nhỏ. Giá mở và giá đóng của nến đứng sau dần dần cao hơn nến ngày hôm trước.

Đó là một tín hiệu tăng rất mạnh xảy ra sau một xu hướng giảm, và cho thấy một sự gia tăng ổn định của áp lực mua.

֎ 6 mô hình nến Nhật đảo chiều theo hướng giảm giá

★ Mô hình Người treo cổ (Hanging man)

Hình 8. Mô hình Người treo cổ

Sự hình thành nến Hanging man được xem như một dấu hiệu giảm giá. Mô hình này xảy ra chủ yếu ở đầu các xu hướng tăng và có thể đóng vai trò là một cảnh báo về khả năng đảo chiều xuống. Mô hình Người treo cổ được tạo ra khi giá mở, giá cao và giá đóng gần bằng nhau.

Ngoài ra, có một bóng nến dưới dài hơn, ít nhất gấp đôi chiều dài của thân nến. Sau một xu hướng tăng dài, sự hình thành của mô hình Người treo cổ giảm giá là vì giá đang do dự bằng cách giảm đáng kể trong ngày.

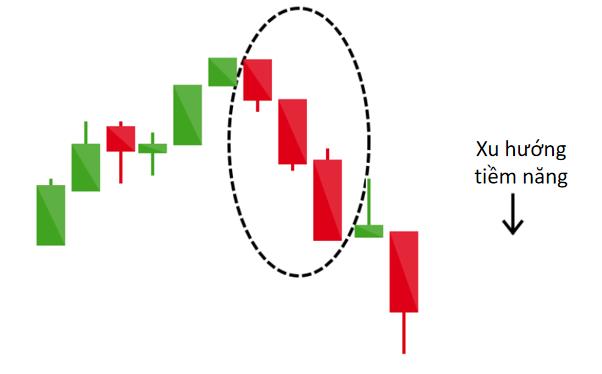

★ Mô hình Nhấn chìm giảm (giảm giá engulfing)

Hình 9. Mô hình Nhấn chìm Giảm giá

Mô hình bao gồm hai nến:

nến tăng giá nhỏ hơn (ngày 1)

nến giảm giá lớn hơn (ngày 2)

Phần thân nến ngày 1 có thể được chứa trong thân nến giảm giá ngày 2. Thị trường tăng giá vào ngày 2;

Tuy nhiên, giá không được đẩy cao nhiều trước khi bị đẩy xuống thấp hơn, xuống dưới mức mở cửa của ngày hôm trước (xem như một dấu hiệu giảm giá).

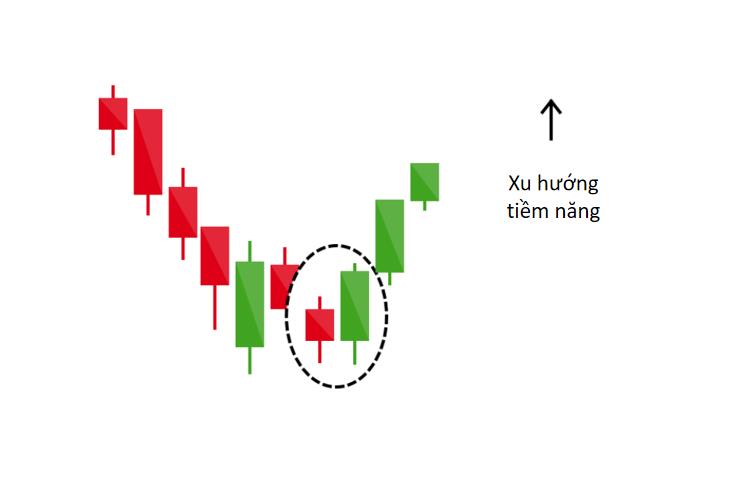

★ Mô hình Sao Hôm (Evening star)

Hình 10. Mô hình Sao Hôm

Mô hình bao gồm ba nến: nến tăng giá lớn (ngày 1), nến tăng giá nhỏ hoặc nến giảm giá (ngày 2), nến giảm giá lớn (ngày 3). Vào ngày 1, những đỉnh cao mới được tạo ra.

Ngày thứ 2 bắt đầu với một khoảng cách tăng lên; tuy nhiên, giá không được đẩy cao hơn nhiều. Ngày 3 bắt đầu với một khoảng cách giảm, (tín hiệu giảm giá) và giá có thể bị đẩy xuống thấp hơn nữa, thường loại bỏ các mức tăng của Ngày 1.

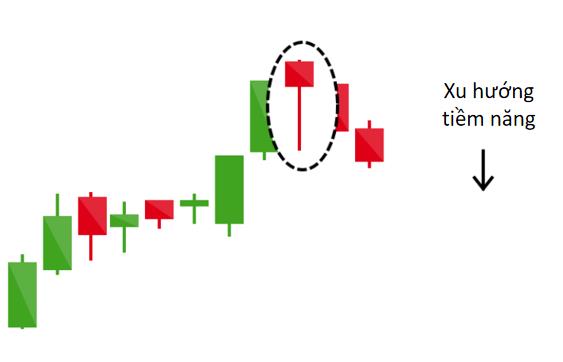

★ Mô hình Sao băng (Shooting star)

Hình 11. Mô hình Sao băng

Mô hình Shooting star hình thành khi mức giá mở, thấp nhất và đóng gần bằng nhau. Ngoài ra, có một bóng trên dài, thường ít nhất gấp đôi chiều dài của thân nến.

Khi mức giá thấp nhất và mức giá đóng bằng nhau, một nến giảm giá của Shooting star được hình thành mạnh mẽ bởi vì thị trường có thể đẩy giá cao hơn nữa bằng cách đóng cửa dưới giá mở cửa .

Phần bóng nến trên của nến Sao băng ám chỉ rằng thị trường đã thử nghiệm để tìm ra vùng kháng cự và nguồn cung. Khi thị trường tìm thấy vùng kháng cự giá của nó bắt đầu xuống thấp hơn và kết thúc ngày gần giá mở cửa.

★ Mô hình Ba con quạ đen (Three black crows)

Hình 12. Mô hình Ba con quạ đen

Mô hình nến Three black crows bao gồm ba cây nến đỏ dài liên tiếp với bóng nến ngắn hoặc không tồn tại. Mỗi ngày mở cửa ở một mức giá tương tự như ngày hôm trước, nhưng áp lực bán đẩy giá càng ngày càng thấp với mỗi lần đóng.

Mô hình này là sự khởi đầu của một xu hướng giảm giá, vì người bán đã vượt qua người mua trong ba ngày giao dịch liên tiếp.

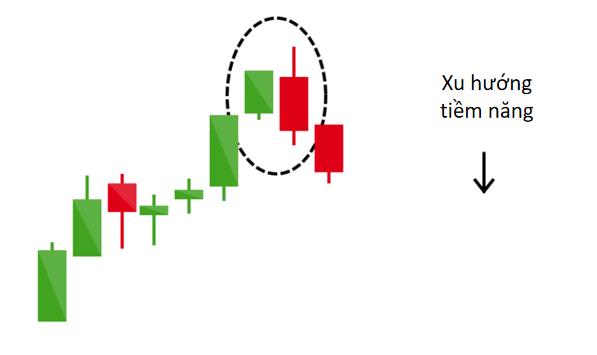

★ Mô hình Mây đen che phủ (Dark cloud cover)

Hình 13. Mô hình Mây đen che phủ

Có hai thành phần của mô hình Dark Cloud Cover:

nến tăng giá (ngày 1)

nến giảm giá (ngày 2)

Mô hình Dark Cloud Cover xảy ra khi một nến giảm giá ngày 2 đóng cửa với giá dưới mức giữa thân nến ngày 1.

Ngoài ra, giá chênh lệch vào ngày 2 chỉ để lấp đầy khoảng trống và đóng đáng kể vào mức tăng của nến ngày 1. Sự từ chối của khoảng cách lên là một dấu hiệu giảm giá, nhưng sự thoái lui về mức tăng của ngày hôm trước càng làm tăng thêm tâm lý giảm giá.

- 4 mô hình nến Nhật tiếp diễn: là các mô hình nến không những chỉ ra sự thay đổi theo hướng thị trường, mà còn giúp các nhà giao dịch xác định một khoảng thời gian nghỉ ngơi trên thị trường, khi có sự do dự của thị trường hoặc biến động giá trung tính.

★ Mô hình nến Doji

Hình 14. Mô hình nến Doji

Mô hình nến Doji thường được tìm thấy ở phần đáy và đỉnh của các xu hướng và do đó được coi là một dấu hiệu có thể đảo ngược hướng giá, nhưng Doji cũng có thể được xem như là một mô hình tiếp tục.

Doji được hình thành khi giá mở cửa và giá đóng cửa bằng nhau.

Sau khi mở, giá được đẩy cao hơn chỉ để giá bị từ chối và đẩy thấp hơn. Tuy nhiên, thị trường không thể giữ giá thấp hơn, và sau đó đẩy giá trở lại giá mở cửa.

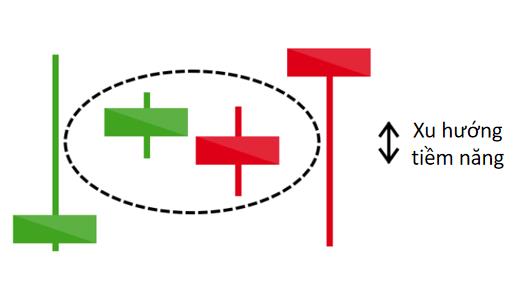

★ Mô hình Con xoay (Spinning Top)

Hình 15. Mô hình Con xoay

Mô hình Spinning Top có phần thân nến ngắn nằm giữa các bóng nến có chiều dài bằng nhau. Mô hình cho thấy sự thiếu quyết đoán trên thị trường cho nên giá sẽ không thay đổi nhiều.

Những người mua đẩy giá cao hơn, trong khi những người bán đẩy giá xuống thấp trở lại. Mô hình con quay thường được hiểu là một giai đoạn hợp nhất, hoặc nghỉ ngơi, theo sau một xu hướng tăng hoặc giảm đáng kể.

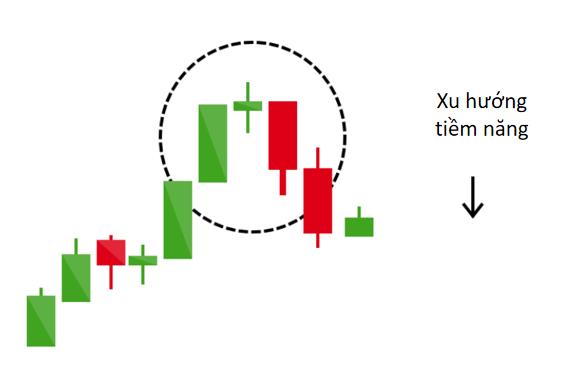

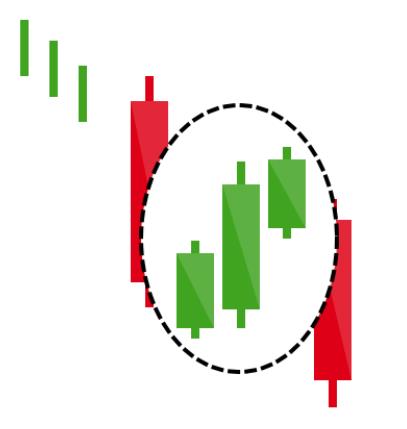

★ Mô hình Giảm giá ba bước (Falling three methods)

Hình 16. Mô hình Giảm giá ba bước

Các mô hình hình thành ba phương pháp được sử dụng để dự đoán sự tiếp tục của một xu hướng hiện tại, có thể là xu hướng giảm hoặc tăng.

Mô hình giảm giá được gọi là mô hình Giảm giá ba bước và được hình thành từ một phần thân nến màu đỏ dài, theo sau là ba thân nến nhỏ màu xanh lá cây và một thân nến màu đỏ khác.

Những ngọn nến màu xanh lá cây có thể được chứa trong phạm vi của các nến đỏ giảm giá. Mô hình này cho các nhà giao dịch thấy rằng những người mua không có đủ sức mạnh để đảo ngược xu hướng.

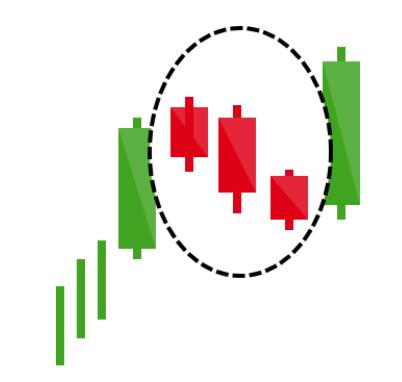

★ Mô hình Tăng giá ba bước (Rising three methods)

Hình 17. Mô hình Tăng giá ba bước

Mô hình tăng giá là điều ngược lại, được gọi là mô hình nến Tăng giá ba bước. Mô hình bao gồm ba nến màu đỏ ngắn được kẹp trong phạm vi của hai nến xanh lá cây dài.

Mô hình Tăng giá ba bước cho thấy một điều rằng mặc dù có một số áp lực bán, người mua vẫn giữ quyền kiểm soát thị trường.

6. Hướng dẫn sử dụng biểu đồ nến nhật online

Sau khi chọn 1 sản phẩm, biểu đồ của sản phẩm đó sẽ hiện ra bạn có thể lựa chọn các loại biểu đồ phù hợp với bản thân để có những phân tích chính xác nhất.

Các biểu đồ có trên Mitrade bao gồm: Hình thanh, Biểu đồ nến, Biểu đồ nến Hollow, Đường thẳng, Biểu đồ vùng, Đường cơ Sở và Mô hình Heikin Ashi.

Lời khuyên của mình dành cho các bạn là đừng bao giờ chơi “all in”. Mitrade cung cấp rất nhiều sản phẩm để giao dịch và các công cụ quản lý rủi ro tuyệt vời như vậy, nếu bạn “all in” 1 sản phẩm có thể nó sẽ khiến bạn bị cụt vốn.

Vì vậy hãy chia nhỏ vốn của mình ra, đa dạng hóa danh mục đầu tư một cách tối đa như vậy bạn sẽ hạn chế được khả năng mất trắng và đi lâu dài cùng Mitrade .

7. Hạn chế của mô hình Nến Nhật

Mô hình nến Nhật cũng tồn tại một vài hạn chế bên cạnh sự hữu ích của nó trong vai trò là một công cụ phân tích tài chính. Những hạn chế của mô hình nến Nhật được liệt kê dưới đây:

● Cần phải chờ xác nhận: Đây là một nhược điểm khá rõ ràng của mô hình nến Nhật. Chỉ cần độ trễ 30 giây đã có thể ảnh hưởng đến giá mở và đóng của nến là làm cho hình dạng của chúng khác đi.

Nếu bạn là một nhà giao dịch hành động giá truyền thống và sử dụng các mô hình nến cơ bản, giá đóng là phần không thể thiếu. Việc chậm trễ có thể ảnh hưởng đến giá mở của cây nến tiếp theo và cuối cùng là một vòng luẩn quẩn.

● Số lượng nhiều: Một số lượng lớn các mẫu hình nến có thể và sự kết hợp của chúng. Như chúng ta vừa liệt kê ở phần trên, các mô hình nến Nhật rất đa dạng và có số lượng khá lớn. Việc kết hợp của chúng có thể gây bối rối cho các nhà giao dịch.

● Không thể dự báo xu hướng trong tương lai: Các mô hình nến Nhật chỉ thể hiện các mức giá trong khoảng thời gian nhất định ở hiện tại. Nó sẽ không thể hiện được xu hướng giá và đồng thời cũng không xác định được xu hướng của thị trường hiện tại.

8. Lời kết

Mô hình nến Nhật giúp các nhà giao dịch có thể đánh giá được cảm xúc của những nhà giao dịch xung quanh về cổ phiếu hoặc các tài sản khác nhằm đưa ra những dự đoán ngắn hạn về xu hướng của nó.

▌ Các bài liên quan đến [Mô hình nến] |

Price Action là gì? Toàn tập về phương pháp giao dịch price action

Dãy Fibonacci là gì? Hướng dẫn cách sử dụng hiệu quả trong phân tích kỹ thuật

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặctoàn bộ vốn đầu tư. Bạn có thể nhấp vào Tuyên bố công bố rủi ro của Mitrade để tìm hiểu rõ hơn về rủi ro trong giao dịch.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email: insights@mitrade.com. Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.